Quán tính giá (Momentum) và Sự đảo ngược (Reversal) là gì? Nội dung liên quan

Mục Lục

Quán tính giá (Momentum) và Sự đảo ngược (Reversal)

Quán tính giá (Momentum) tồn tại khi tỉ suất sinh lợi có tương quan dương với tỉ suất sinh lợi trong quá khứ.

Sự đảo ngược (Reversal) tồn tại khi tỉ suất sinh lợi có tương quan âm với tỉ suất sinh lợi trong quá khứ.

Đối với kì hạn ngắn (1 tháng), có sự đảo ngược đáng tin cậy. Đối với khoảng thời gian trung hạn (khoảng 3 - 12 tháng) có quán tính giá. Và đối với khoảng thời gian dài hạn (3 - 5 năm) sự đảo ngược là điển hình. Vấn đề đầu tiên có vẻ chủ yếu là vấn đề về kĩ thuật, mối quan tâm lớn là quán tính giá trung hạn và đảo ngược giá trong dài hạn.

Nội dung về quán tính giá và sự đảo ngược

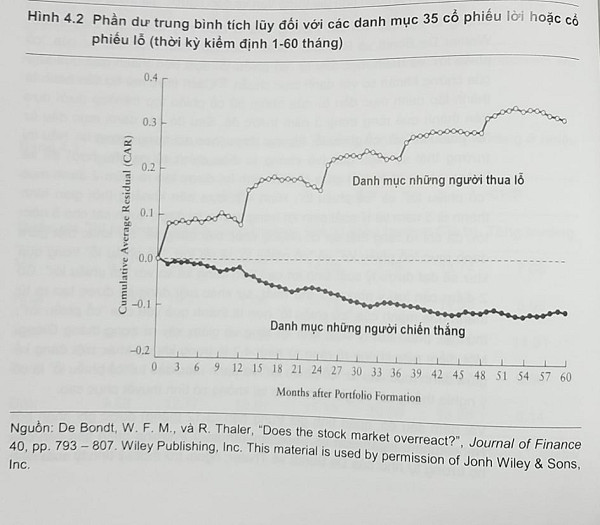

Chúng ta bắt đầu với bất thường sau vì điều này được tìm thấy trước. Werner De Bondt và Rechard Thaler thiết lập danh mục đầu tư của "cổ lời lời" và danh mục đầu tư "cổ phiếu lỗ" dựa trên thành quả quá khứ của chứng khoán so với danh mục chuẩn. Cách thức mà họ tiến hành là thành lập danh mục đầu tư của 50 nhóm cổ phiếu top trên/top dưới dựa trên thành quả ròng trong 3 năm trước đó.

Sau đó các danh mục đầu tư "cổ phiếu lời" và "cổ phiếu lỗ" tiếp tục được theo dõi trong tương lai. Nếu thị trường thật sự hiệu quả (và chúng ta điều chỉnh rủi ro phù hợp) thì sẽ không có sự khác biệt giữa tỉ suất sinh lợi được tạo ra giữa hai danh mục "cổ phiếu lời" và "cổ phiếu lỗ".

Hình 4.2 dựa trên khoảng thời gian hình thành là 5 năm và tỉ suất sinh lợi trong tương lai được quan sát cho 5 năm tới, đã chỉ ra rằng thật sự có những khác biệt đáng kể. Sự khác biệt giữa danh mục "cổ phiếu lời" và "cổ phiếu lỗ" là rất lớn, "cổ phiếu lỗ" trong quá khứ sẽ đạt được tỉ suất sinh lợi cao hơn đáng kể so với "cổ phiếu lời".

Có hai điểm cần lưu ý như sau: thứ nhất, sự khác biệt đáng kể được tạo ra từ thành quả mạnh của "cổ phiếu lỗ" hơn là thành quả yếu của "cổ phiếu lời"; thứ hai, phần lớn tỉ suất sinh lợi tăng và giảm xảy ra trong tháng Giêng. Một điểm nữa không rõ ràng từ hình 4.2 là trong khi sự khác biệt đáng kể giữa danh mục đầu tư "cổ phiếu lời" và danh mục đầu tư "cổ phiếu lỗ" là có ý nghĩa thống kê, thì giá trị p-value lại không có tính thuyết phục cao.

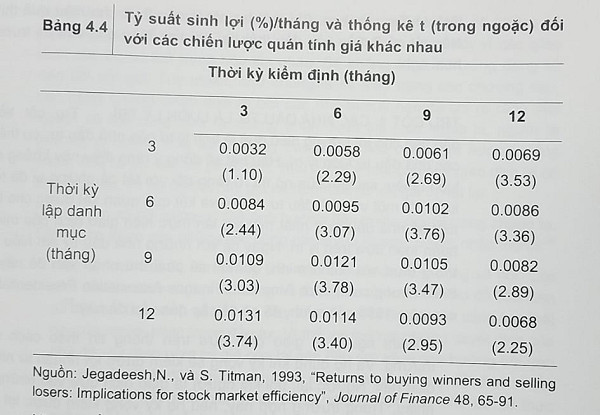

Vài năm sau đó, quán tính giá trung hạn (3 - 12 tháng) được ghi nhận bởi Narasimhan Jegadeesh và Sheridan Titman. Phương pháp tiếp cận của họ tương tự như của De Bondt và Thaler, ngoại trừ thời kì tính tỉ suất sinh lợi ngắn hơn.

Bảng 4.4 tái hiện lại một số kết quả chính từ nghiên cứu của họ. Chính họ đã tìm thấy danh mục đầu tư mua - bán không phí, được hình thành dựa trên cơ sở tỉ suất sinh lợi đạt được trong 6 tháng trước đó, đã kiếm được tỉ suất sinh lợi vượt trội trung bình 0.95% mỗi tháng cho 6 tháng kế tiếp.

Các nghiên cứu khác phát hiện ra rằng quán tính giá tồn tại không chỉ ở cấp độ công ty, mà còn ở cấp độ ngành. Mặc dù vậy, quán tính giá của ngành tuy đáng kể nhưng đã không gộp vào quán tính giá đặc trưng của công ty. Mặc dù chi phí giao dịch làm xói mòn khả năng sinh lợi của quán tính giá, chúng vẫn đáng kể đối với nhà đầu tư tổ chức.

Ngoài ra, có một mối quan hệ giữa sự dịch chuyển theo sau thông báo thu nhập và quán tính giá - mặc dù việc quán tính giá có biến mất sau khi tính cả những dịch chuyển sau công bố thu nhập hay không vẫn là một điểm gây tranh luận.

(Tài liệu tham khảo: TÀI CHÍNH HÀNH VI, Tâm lí học, Ra quyết định, và Thị trường, Lucy FAckert, Richard Deaves, NXB Kinh Tế TP.HCM)