Hệ số tương quan (Correlation Coefficient) là gì? Ứng dụng của hệ số tương quan trong tài chính

Mục Lục

Hệ số tương quan

Hệ số tương quan trong tiếng Anh là Correlation coefficient.

Hệ số tương quan là chỉ số thống kê đo lường mức độ mạnh yếu của mối quan hệ giữa hai biến số. Trong đó:

Hệ số tương quan có giá trị từ -1.0 đến 1.0. Kết quả được tính ra lớn hơn 1.0 hoặc nhỏ hơn -1 có nghĩa là có lỗi trong phép đo tương quan.

- Hệ số tương quan có giá trị âm cho thấy hai biến có mối quan hệ nghịch biến hoặc tương quan âm (nghịch biến tuyệt đối khi giá trị bằng -1)

- Hệ số tương quan có giá trị dương cho thấy mối quan hệ đồng biến hoặc tương quan dương (đồng biến tuyệt đối khi giá trị bằng 1)

- Tương quan bằng 0 cho hai biến độc lập với nhau.

Cách tính hệ số tương quan Pearson

Có nhiều loại hệ số tương quan, nhưng loại phổ biến nhất là tương quan Pearson. Chỉ số này đo lường sức mạnh và mối quan hệ tuyến tính giữa hai biến. Nó không thể đo lường các mối quan hệ phi tuyến giữa hai biến và không thể phân biệt giữa các biến phụ thuộc và biến độc lập.

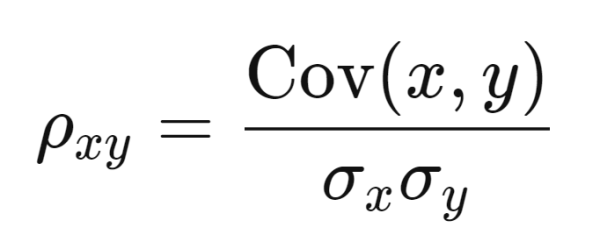

Công thức tính hệ số tương quan Pearson

Trong đó:

ρxy: Hệ số tương quan Pearson

Cov(x, y): Hiệp phương sai của biến x và y

σx: Độ lệch chuẩn của x

σy: Độ lệch chuẩn của y

Độ lệch chuẩn thể hiện độ phân tán dữ liệu từ so với mức trung bình. Hiệp phương sai thể hiện mối quan hệ tuyến tính giữa hai biến.

Ứng dụng của hệ số tương quan trong tài chính

Sức mạnh của mối quan hệ dựa trên giá trị của hệ số tương quan. Ví dụ: Giá trị 0,2 cho thấy có mối tương quan đồng biến, nhưng nó yếu và không đáng kể. Các chuyên gia cho rằng tương quan có ý nghĩa khi ít nhất đạt giá trị 0,8. Tuy nhiên, hệ số tương quan với giá trị tuyệt đối là 0,9 hoặc lớn hơn sẽ thể hiện mối quan hệ rất mạnh mẽ.

Ví dụ 1:

Một hệ số tương quan có thể được tính để xác định mức độ tương quan giữa giá dầu thô và giá cổ phiếu của một công ty sản xuất dầu, như Exxon Mobil Corporation. Vì các công ty dầu mỏ kiếm được lợi nhuận lớn hơn khi giá dầu tăng nên hai biến này có mối tương quan dương.

Ví dụ 2:

Hệ số tương quan dùng để xác định mức độ hiệu quả của một quĩ tương hỗ so với chỉ số chuẩn của nó (benchmark index), hoặc các tài sản hoặc quĩ khác. Bằng cách thêm một quĩ tương hỗ thấp có mức độ tương quan thấp hoặc tương quan nghịch vào danh mục đầu tư hiện có, nhà đầu tư đạt được lợi ích đa dạng hóa.

Nói cách khác, các nhà đầu tư có thể sử dụng các tài sản hoặc chứng khoán có mối tương quan âm để phòng ngừa danh mục đầu tư của họ và giảm rủi ro biến động của thị trường.

Thống kê về mối tương quan cũng cho phép các nhà đầu tư xác định khi nào mối tương quan giữa hai biến thay đổi. Ví dụ, cổ phiếu ngân hàng thường có mối tương quan tích cực với lãi suất vì lãi suất cho vay thường được tính dựa trên lãi suất thị trường:

- Nếu giá cổ phiếu của một ngân hàng đang giảm trong khi lãi suất đang tăng, các nhà đầu tư có thể đặt ra nghi vấn gì đó.

- Nếu giá cổ phiếu của các ngân hàng tương tự trong ngành cũng tăng, nhà đầu tư có thể kết luận rằng cổ phiếu ngân hàng giảm không phải do lãi suất, có thể do ngân hàng hoạt động kém hoặc gặp vấn đề về nội bộ...

(Tài liệu tham khảo: Investopedia)