Đường thị trường vốn (Capital Market Line - CML) là gì?

Mục Lục

Đường thị trường vốn (Capital market line - CML)

Đường thị trường vốn trong tiếng Anh là Capital market line, viết tắt là CML.

Đường thị trường vốn là đường tập hợp tất cả các danh mục đầu tư kết hợp tối ưu giữa rủi ro và lợi nhuận.

Lịch sử hình thành

Phân tích phương sai trung bình (Mean-variance) được tiên phong bởi Harry Markowitz và James Tobin.

Đường biên hiệu quả (Efficient frontier) của danh mục đầu tư tối ưu đã được Markowitz xác định vào năm 1952 và James Tobin đã đưa tỉ lệ phi rủi ro vào lí thuyết danh mục đầu tư hiện đại vào năm 1958.

William Sharpe sau đó đã phát triển CAPM vào những năm 1960 và giành giải thưởng Nobel cho công trình của mình vào năm 1990 cùng với Markowitz và Merton Miller.

Mô hình định giá tài sản vốn (CAPM), mô tả sự đánh đổi giữa rủi ro và lợi nhuận cho danh mục đầu tư hiệu quả. Đây là một khái niệm đại diện cho tất cả các danh mục đầu tư kết hợp tối ưu tỉ lệ lợi nhuận phi rủi ro và danh mục đầu tư thị trường của các tài sản rủi ro.

Theo định lí tách (separation theorem) của Tobin, việc tìm kiếm danh mục đầu tư thị trường và sự kết hợp tốt nhất của danh mục thị trường đó và tài sản phi rủi ro là những vấn đề riêng biệt. Các nhà đầu tư cá nhân quyết định chỉ nắm giữ tài sản phi rủi ro hoặc kết hợp với danh mục đầu tư thị trường tùy thuộc vào độ e ngại rủi ro của họ:

- Nhà đầu tư ưa thích rủi ro sẽ chọn danh mục đầu tư gần với tài sản thị trường, làm tăng CML, rủi ro của toàn danh mục và lợi nhuận sẽ tăng lên.

- Các nhà đầu tư không thích rủi ro sẽ chọn danh mục đầu tư gần với tài sản phi rủi ro, ưu tiên phương sai thấp cho lợi nhuận cao hơn.

- Các nhà đầu tư ít rủi ro sẽ thích các danh mục đầu tư cao hơn trên CML, với lợi nhuận kì vọng cao hơn, nhưng phương sai cao hơn.

Bằng cách vay vốn với lãi suất phi rủi ro, họ cũng có thể đầu tư hơn 100% số tiền có thể đầu tư vào danh mục thị trường, tăng lợi nhuận kì vọng và rủi ro so với danh mục đầu tư thị trường.

Công thức tính

Về mặt lí thuyết, danh mục đầu tư rơi thuộc thị trường vốn (CML) sẽ tối ưu hóa mối quan hệ rủi ro/lợi nhuận, từ đó tối đa hóa hiệu quả đầu tư.

Đường phân bổ vốn (CAL) giúp nhà đầu tư sự phân bổ tối ưu giữa tài sản rủi ro và phi rủi ro cho nhà đầu tư. CML là trường hợp đặc biệt của CAL trong đó danh mục rủi ro là danh mục đầu tư thị trường.

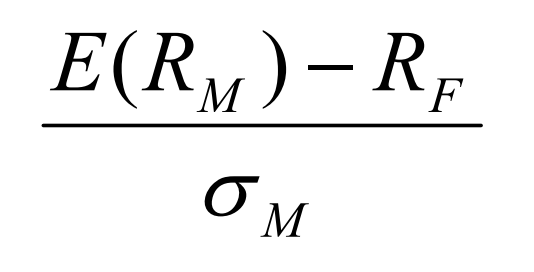

Độ dốc của CML, được thể hiện theo công thức sau:

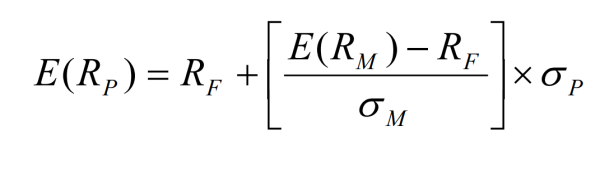

Ta có thể thấy độ dốc của đường CML thể hiện mức chênh lệch giữa lợi nhuận thị trường kì vọng so với mức lợi nhuận phi rủi ro và chia cho rủi ro của thị trường, vì vậy nó được coi là giá của một đơn vị rủi ro. Công thức của đường CML được thể hiện như sau :

Trong đó:

E(Rp): Lãi suất kì vọng của danh mục

E(RM): Lãi suất kì vọng của thị trường

RF: Lãi suất phi rủi ro

σM: Độ lệch chuẩn của lãi suất kì vọng thị trường

σp: Độ lệch chuẩn của lãi suất kì vọng danh mục

(Nguồn tham khảo: Investopedia)