Viconship sắp mua gần 12,77 triệu cổ phiếu Vận tải Biển Vinaship với giá 27.000 đồng/cổ phiếu

Viconship mua vào 37,55% vốn điều lệ Vận tải Biển Vinaship mà không phải chào mua công khai

Ngày 3/10, Viconship đã thông qua giao dịch nhận chuyển nhượng 12.767.240 cổ phiếu CTCP Vận tải Biển Vinaship (mã VNA – UPCoM), tương ứng chiếm 37,55% vốn điều lệ với giá 27.000 đồng/cổ phiếu.

Như vậy, nếu giao dịch thành công, ước tính Viconship sẽ phải bỏ ra số tiền khoảng 344,7 tỷ đồng để mua vào 12,77 triệu cổ phiếu VNA như kế hoạch đã được thông qua.

Ngược lại, trước đó, Vận tải Biển Vinaship cũng đã thông qua chấp thuận cho Viconship được phép nhận chuyển nhượng cổ phiếu có quyền biểu quyết từ cổ đông hiện để đạt sở hữu trên 25% số cổ phiếu có quyền biểu quyết mà không phải chào mua công khai.

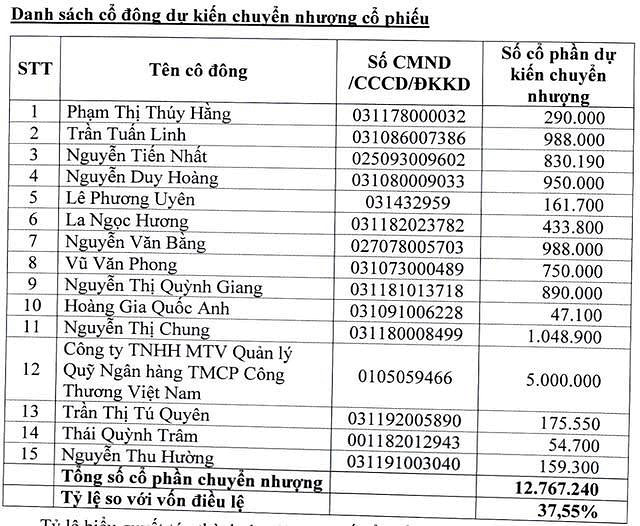

Danh sách 15 nhà đầu tư dự kiến chuyển nhượng cổ phần cho Viconship

Điểm đáng lưu ý, Vinaship công bố danh sách 15 nhà đầu tư dự kiến chuyển nhượng cổ phần cho Viconship, tương ứng tổng gần 12,77 triệu cổ phiếu, khoảng 37,55% vốn điều lệ. Trong đó, Công ty TNHH MTV Quản lý Quỹ Ngân hàng TMCP Công Thương Việt Nam dự kiến chuyển nhượng 5 triệu cổ phiếu; bà Nguyễn Thị Chung dự kiến chuyển nhượng hơn 1 triệu cổ phiếu …

Thêm nữa, về diễn biến giá cổ phiếu, đóng cửa phiên giao dịch ngày 4/10, cổ phiếu VNA giao dịch vùng 24.100 đồng/cổ phiếu.

Như vậy, Viconship sẽ mua gần 12,77 triệu cổ phiếu VNA với giá cao hơn thị trường 12,03%.

Theo tìm hiểu, Vận tải biển Vinaship tiền thân là Công ty Vận tải biển III thành lập năm 1984. Nguồn thu của Công ty chủ yếu vẫn từ hoạt động kinh doanh vận tải biển quốc tế và một phần từ hoạt động kinh doanh dịch vụ vận tải, bốc xếp, khai thác bãi container.

Trong đó, Vinaship đang sở hữu đội tàu gồm 5 chiếc với tổng tải trọng là 95.861 DWT, độ tuổi bình quân hơn 20 tuổi, trong đó 3 tàu có trọng tải từ 22.000 – 27.000 DWT (28 tuổi), 1 tàu trọng tải 13.245 DWT (16 tuổi) và 1 tàu trọng tải 6.500 DWT (21 tuổi).

Và tại thời điểm 30/6/2024, Vận tải biển Vinaship sở hữu quy mô tài sản 635,3 tỷ đồng, đồng thời Công ty cũng không sử dụng nợ vay khi mà vốn chủ sở hữu lên tới 539,28 tỷ đồng, chiếm 84,9% tổng nguồn vốn.

Viconship đang thoái vốn ngoài ngành sau khi thâu tóm Cảng Nam Hải Đình Vũ

Thực tế, trong những năm gần đây, Viconship rất tích cực thực hiện mua bán – sáp nhập, gần đây trong tháng 7/2024, Công ty mua thêm 35% vốn để nâng sở hữu lên 99,999775% vốn điều lệ tại Công ty TNHH Cảng Nam Hải Đình Vũ, đơn vị sở hữu Cảng Nam Hải Đình Vũ.

Trong đó, Cảng Nam Hải Đình Vũ đi vào hoạt động từ năm 2014, công suất 500.000 TEU/năm, tiếp nhận tàu lớn nhất lên tới 50.000 DWT, diện tích bãi CY là 200.000 m2 và chiều dài cầu tàu 450 m. Với tổng vốn đầu tư hơn 1.000 tỷ đồng, cảng này chiếm khoảng 10% thị phần khu vực cụm cảng Hải Phòng.

Ngược lại, ngày 27/6, Viconship thông qua việc thanh lý hợp đồng hợp tác đầu tư và kinh doanh dự án khách sạn Hyatt Hải Phòng giữa Công ty TNHH MTV Dịch vụ Cảng Xanh, Công ty TNHH MTV Trung tâm Logistics Xanh (Viconship sở hữu 100% vốn tại hai đơn vị) với Công ty cổ phần Tập đoàn T&D Group.

Trong đó, theo biên bản làm việc ngày 30/6/2024 giữa T&D Group và Công ty TNHH MTV Dịch vụ Cảng Xanh, Công ty TNHH MTV Trung tâm Logistics Xanh, T&D Group sẽ hoàn tiền góp cho hai đơn vị trên thành hai đợt, đợt 1 chậm nhất ngày 10/7/2024 sẽ thanh toán 368,07 tỷ đồng cho Công ty TNHH MTV Trung tâm Logistics Xanh và thanh toán 332,3 tỷ đồng cho Công ty TNHH MTV Dịch vụ Cảng Xanh.

Đợt 2 sẽ thanh toán chậm nhất ngày 31/12/2024 lần lượt 43,7 tỷ đồng và 79,46 tỷ đồng cho Công ty TNHH MTV Trung tâm Logistics Xanh và Công ty TNHH MTV Dịch vụ Cảng Xanh.

Theo tìm hiểu, dự án khách sạn Hyatt Hải Phòng do hai công ty con của Viconship là Công ty TNHH MTV Trung tâm Logistics Xanh và Công ty TNHH MTV Dịch vụ Cảng Xanh hợp tác đầu tư và kinh doanh với chủ đầu tư là Công ty CP Tập đoàn T&D Group.

Trong đó, dự án được xây dựng trên khu đất gần 2.000m2 với vị trí đắc địa tại trung tâm Hải Phòng, tổng vốn đầu tư 1.422,6 tỷ đồng, trong đó các công ty con của Viconship góp 822,6 tỷ đồng và T&D Group góp phần còn lại là 600 tỷ đồng. Tiền góp vốn được chuyển cho T&D Group để thực hiện dự án đầu tư và được tập đoàn này hoàn trả từ năm 2024 trở đi.

Trong đó kế hoạch hoàn trả, từ năm 2024 sẽ trả tối thiểu 5 tỷ đồng/năm; từ năm 2028 sẽ thanh toán tối thiểu 15 tỷ đồng/năm; và từ năm 2035 sẽ thanh toán tối thiểu 34,25 tỷ đồng/năm.

Việc thoái vốn khỏi dự án khách sạn được lãnh đạo Viconship lý giải là nhằm tập trung nguồn lực cho những mảng kinh doanh cốt lõi của công ty, giúp giảm gánh nặng chi phí tài chính, chi phí lãi vay.

Thêm nữa, đầu tháng 9/2024, Viconship tiếp tục thông qua việc thoái toàn bộ 8.820.200 cổ phiếu tại CTCP Cảng dịch vụ Dầu khí Đình Vũ, giá dự kiến thoái tối thiểu 10.000 đồng/cổ phiếu, tổng giá trị chuyển nhượng tối thiểu 88,2 tỷ đồng. Trong đó, CTCP Cảng dịch vụ Dầu khí Đình Vũ hoạt động chính là bốc xếp hàng hóa, khai thác kho bãi.

Về tình hình kinh doanh, trong quý II/2024, Viconship ghi nhận doanh thu thuần đạt gần 718 tỷ đồng, tăng 34% so với cùng kỳ, lãi sau thuế công ty mẹ đạt 68 tỷ đồng, gấp 3,4 lần cùng kỳ năm ngoái.

Lũy kế nửa đầu năm 2024, Viconship ghi nhận 1.304 tỷ đồng doanh thu thuần và 60,1 tỷ đồng lợi nhuận sau thuế công ty mẹ, lần lượt tăng 31% và 23% so với cùng kỳ.

Duy Bắc