Giao dịch trả một lần (Bullet Transaction) là gì? Đặc điểm và ví dụ

Mục Lục

Giao dịch trả một lần

Khái niệm

Giao dịch trả một lần trong tiếng Anh là Bullet Transaction.

Giao dịch trả một lần là một khoản vay trong đó tất cả tiền gốc được hoàn trả tại thời điểm khoản vay đáo hạn thay vì được thanh toán dần trong suốt thời hạn vay.

Với các khoản vay thế chấp, hình thức này được gọi là khoản vay thế chấp trả dồn.

Một giao dịch trả một lần có thời gian đáo hạn 15 năm được gọi là khoản vay trả một lần 15 năm.

Với khoản vay trả một lần, người đi vay chỉ trả lãi trong toàn bộ thời hạn cho vay cho đến khi đáo hạn, họ phải thực hiện khoản trả một lần.

Giao dịch trả một lần có thể có nhiều hơn hai đợt, các đợt khác nhau có kì hạn khác nhau và lãi suất khác nhau.

Một công ty có thể sử dụng khoản vay trả một lần tài trợ cho vốn lưu động để mua thiết bị, mua lại hay sát nhập công ty cũng như cho các mục đích khác.

Các khoản nợ xoay vòng và các khoản vay có kì hạn có thể cấu trúc theo hình thức giao dịch trả một lần.

Đặc điểm Giao dịch trả một lần

Một khoản vay trả một lần có thể hoàn trả bằng cách tái cấp vốn hoặc sử dụng tiền mặt để trả nợ.

Giao dịch trả một lần gây ra rủi ro lớn hơn cho người cho vay vì nếu công ty hoạt động kém, người cho vay có thể sẽ không lấy lại được tiền gốc.

Các giao dịch trả một lần được định giá dưới hình thức số điểm cơ bản (bps) so với điểm chuẩn.

Trái phiếu trả một lần là một công cụ nợ có giá trị gốc được thanh toán toàn bộ cùng một lúc vào ngày đáo hạn, trái ngược với trái phiếu được khấu trừ dần trong suốt vòng đời của nó.

Trái phiếu trả một lần không thể được mua lại bởi một tổ chức phát hành trước thời gian đáo hạn, hay chúng không thể thu hồi được. Vì vậy, trái phiếu trả một lần có lãi suất tương đối thấp.

Ví dụ Giao dịch trả một lần

Giả sử một trái phiếu trả một lần có mệnh giá 1.000$ có lợi suất là 5%, lãi suất coupon của nó là 3% và trái phiếu thanh toán 6 tháng một lần trong năm năm.

Có 9 giai đoạn thanh toán lãi 15$ và một lần thanh toán cuối cùng thanh toán cả lãi 15$ và gốc 1.000$. Sử dụng công thức để chiết khấu các khoản thanh toán này:

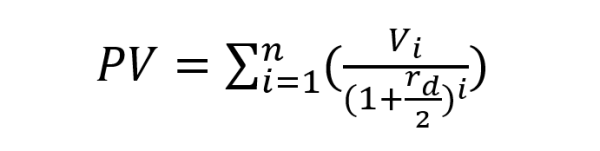

Hình minh họa. Công thức tính giá trái phiếu bằng các giá trị hiện tại trả lợi tức mỗi 6 tháng

Trong đó:

- Vi là giá trị khoản thanh toán định kì thứ i

- rd là lợi suất yêu cầu trái phiếu của nhà đầu tư theo năm

- n là số kì trả lợi tức cho đến khi đáo hạn

Kì 1: PV = 15$ / (1 + (5% / 2)) ^ (1) = 14,63$

Kì 2: PV = 15$ / (1 + (5% / 2)) ^ (2) = 14,28$

Kì 3: PV = 15$ / (1 + (5% / 2)) ^ (3) = 13,93$

Kì 4: PV = 15$ / (1 + (5% / 2)) ^ (4) = 13,59$

Kì 5: PV = 15$ / (1 + (5% / 2)) ^ (5) = 13,26$

Kì 6: PV = 15$ / (1 + (5% / 2)) ^ (6) = 12,93$

Kì 7: PV = 15$ / (1 + (5% / 2)) ^ (7) = 12,62$

Kì 8: PV = 15$ / (1 + (5% / 2)) ^ (8) = 12,31$

Kì 9: PV = 15$ / (1 + (5% / 2)) ^ (9) = 12,01$

Kì 10: PV = 1,015$ / (1 + (5% / 2)) ^ (10) = 792,92$

Cộng 10 giá trị PV bằng 912.48$ bằng giá của trái phiếu.

Lưu ý rằng tiền gốc không được hoàn trả tại bất kì thời điểm nào ngoại trừ lần thanh toán cuối cùng (giai đoạn 10), hình thức này là giao dịch trả một lần.

(Theo Investopedia)