Độ co giãn Maculay (Macaulay Duration) là gì? Công thức xác định

Mục Lục

Độ co giãn Maculay (Macaulay Duration)

Độ co giãn Maculay trong tiếng Anh là Macaulay Duration. Độ co giãn Maculay hay thời lượng Macaulay là thời hạn trung bình có trọng số đến ngày đáo hạn của dòng tiền từ trái phiếu. Trọng số của mỗi dòng tiền được xác định bằng cách chia giá trị hiện tại của dòng tiền cho giá.

Bản chất và ví dụ

- Ý tưởng đầu tiên về duration của trái phiếu được đưa ra bởi một nhà kinh tế học tên là Frederick Macaulay vào đầu thế kỷ 20, tức là chỉ mới gần đây. Ý tưởng của ông là tính toán khoảng thời gian trung bình để một trái chủ (người nắm giữ trái phiếu) nhận được dòng tiền từ trái phiếu.

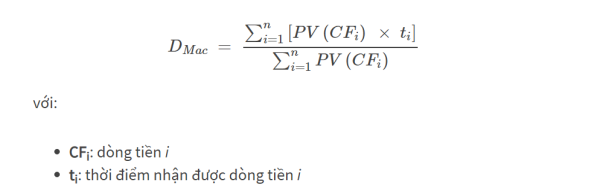

- Mỗi dòng tiền được chiết khấu về giá trị hiện tại, và chia cho giá trị hiện tại của tất cả các dòng tiền để lấy trọng số. Sau đó lấy trọng số này nhân với thời điểm bạn nhận được dòng tiền, cộng tổng các kết quả này vào, chúng ta được độ co giãn Macaulay hay Macaulay Duration.

- Macaulay Duration là đại lượng đo lường thời gian, và được tính bằng năm.

Ví dụ minh họa

Một trái phiếu 5 năm, trái tức 6% trả định kì hàng năm, mệnh giá $1.000 và mức lãi suất hiện tại (YTM) là 4%.

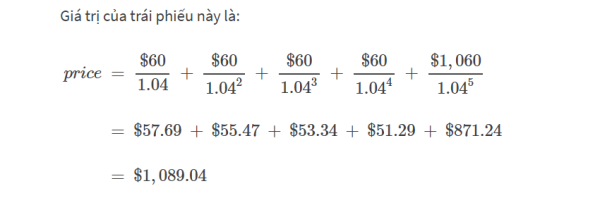

Giá trị của trái phiếu này là:

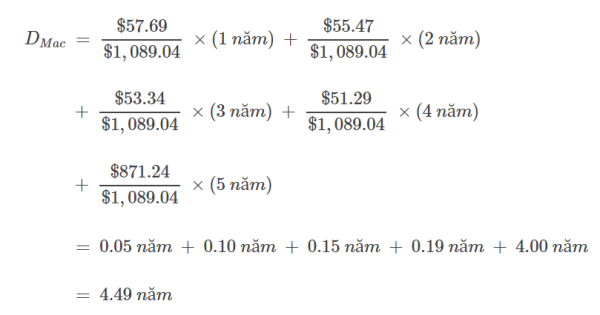

Macaulay duration của trái phiếu này là:

Nói cách khác, nhà đầu tư mất trung bình 4,49 năm để nhận được hết tất cả các dòng tiền.

Công thức tổng quát của Macaulay duration

Ưu điểm

Ưu điểm của Macaulay duration là có thể dễ dàng thấy việc thay đổi dữ liệu đầu vào ảnh hưởng tới kết quả như thế nào, và tuyệt vời nhất là những thay đổi này có ảnh hưởng giống hệt tới modified duration và effective duration.

* Sự thay đổi các dữ liệu đầu vào

(1) Thời gian đáo hạn (time to maturity)

Khi thời gian đáo hạn tăng lên, Macaulay duration tăng lên. Điều này là đương nhiên bạn sẽ phải đợi lâu hơn để nhận tiền từ trái phiếu 30 năm, so với trái phiếu 10 năm.

(2) Trái tức (coupon rate)

Khi trái tức tăng lên, Macaulay duration giảm đi.

Nếu trái tức là 0%, Macaulay duration sẽ bằng đúng thời gian đáo hạn của trái phiếu, vì 100% dòng tiền bạn nhận được là tại thời điểm đáo hạn của trái phiếu. Nếu trái tức lớn hơn 0%, thì bạn sẽ nhận lại được một ít tiền trước khi trái phiếu đáo hạn, do đó thời gian trung bình để nhận lại toàn bộ tiền sẽ ngắn hơn thời gian đáo hạn.

Vì lý do này, khi trái tức tăng lên, Macaulay duration giảm đi.

(3) Lợi suất đáo hạn (Yield To Maturity – YTM)

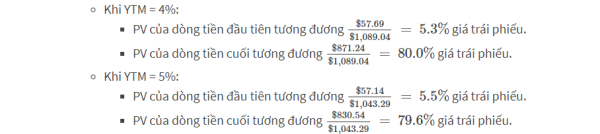

Khi YTM tăng lên, Macaulay duration giảm đi. Phần này khó để suy luận hơn. Vấn đề cốt yếu ở đây là khi lãi suất tăng, những dòng tiền ngắn hạn (bị chiết khấu một khoảng thời gian ngắn) sẽ có giá trị hiện tại (PV) giảm đi một chút; nhưng dòng tiền dài hạn (bị chiết khấu một khoảng thời gian dài) sẽ có PV giảm đi nhiều hơn nhiều.

Vì lí do này, khi lãi suất tăng lên, những dòng tiền dài hạn chỉ đại diện cho một phần nhỏ của tổng giá trị PV, còn những dòng tiền ngắn hạn đại diện phần lớn cho tổng giá trị PV, nên duration sẽ giảm đi. Sau đây là ví dụ minh họa:

(4) Mật độ trả trái tức

Khi mật độ tăng lên, Macaulay duration giảm đi. Trái phiếu trả trái tức định kì 6 tháng sẽ đem lại dòng tiền sớm hơn so với trái phiếu trả trái tức định kì 12 tháng. (dĩ nhiên là mỗi trái tức 6 tháng kia chỉ bằng một nửa so với trái tức 12 tháng). Mật độ trả càng dày thì Macaulay duration càng giảm. Ví dụ:

Trái phiếu 5 năm, trái tức 6% trả hàng năm với YTM 4% sẽ có Macaulay duration là 4.49 năm (đã tính ở trên).

Trái phiếu 5 năm, trái tức 6% trả mỗi 6 tháng với YTM 4% sẽ có Macaulay duration là 4.42 năm (cách tính tương tự).

Trái phiếu 5 năm, trái tức 6% trả hàng tháng với YTM 4% sẽ có Macaulay duration là 4.37 năm.

(Tài liệu tham khảo: Thời gian đáo hạn bình quân (Duration), Tui học tài chính; Macaulay Duration, Investopedia)