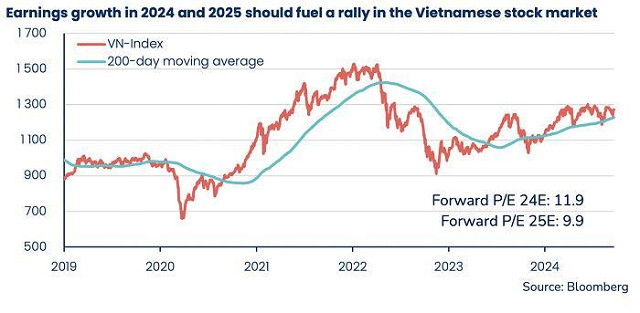

Sếp Pyn Elite Fund dự báo P/E năm 2025 xuống 9,9 lần và khẳng định 'chứng khoán không thể duy trì ở mức định giá thấp như vậy'

Theo người đứng đầu của quỹ Pyn, giai đoạn 18 tháng qua được xem như đầy thách thức với thị trường chứng khoán Việt Nam khi không có nhiều lý do tạo tâm lý phấn khích cho nhà đầu tư. Khi đó tốc độ tăng trưởng thu nhập của các công ty niêm yết tại Việt Nam đang bắt đầu tăng tốc trở lại. Dự báo đồng thuận cho năm 2024, P/E của thị trường chứng khoán lên mức 11,9 lần, dự báo thu nhập cho năm 2025 kéo chỉ số này xuống 9,9 lần.

“Rất có khả năng thị trường chứng khoán không thể duy trì ở mức định giá thấp như vậy trong một thời gian dài và tăng trưởng thu nhập sẽ thúc đẩy thị trường chứng khoán đi lên. Thị trường chứng khoán thậm chí có thể chứng kiến những đợt tăng giá khá đáng kể vì cả nhà đầu tư trong và ngoài nước đều có thể tăng mức đầu tư của họ vào Việt Nam”, ông Petri dự báo.

Cơ sở được nhà quản lý quỹ đến từ Phần Lan đưa ra đó là những yếu tố không chắc chắn đang được thay thế bằng kỳ vọng tích cực về tăng trưởng thu thập của doanh nghiệp trong những năm tới. Đồng thời, các chính sách tiền tệ trên toàn thế giới đã có bước chuyển biến tích cực. Thêm vào đó, rủi ro là tăng trưởng thu thập của các doanh nghiệp Việt Nam đã thấp hơn dự báo.

Trong giai đoạn chứng khoán Việt Nam gặp thách thức như vừa nêu, một số thị trường châu Á lại bật tăng mạnh với mức hiệu suất đáng kể, đơn cử như Ấn Độ. Đại diện đến từ quỹ Pyn tin tưởng rằng hiệu suất tương tự có thể đạt được ở Việt Nam nhờ việc lợi nhuận của các công ty tăng trưởng mạnh và thị trường đang được định giá ở mức hợp lý như vừa nêu.

Dự báo của Pyn Elite Fund về định giá thị trương chứng khoán Việt Nam. Nguồn: Pyn Elite Fund.

Phân tích về chính sách tiền tệ, ông Petri đánh giá, chu kỳ tăng lãi suất mạnh mẽ tại Mỹ trong một vài năm đã hạn chế các hành động của các ngân hàng trung ương tại tất cả các thị trường mới nổi trong việc quản lý thanh khoản, lãi suất và tỷ giá. Việt Nam đồng mất giá 12% so với đồng USD.

Tuy nhiên, tuyên bố rõ ràng của Fed vào tháng 8 về việc chuyển từ chống lạm phát sang thúc đẩy việc làm là một bước ngoặt quan trọng đối với các thị trường mới nổi.

“Trong vài năm tới, các hành động của ECB và Fed có thể sẽ hỗ trợ, cho phép Ngân hàng Nhà nước Việt Nam tự do thực hiện chính sách tiền tệ tối ưu nhất cho sự tăng trưởng của thị trường trong nước, mà không phải lo lắng về tỷ giá hối đoái, lãi suất và dòng tiền. Việt Nam đồng bắt đầu tăng giá vào tháng 8 và chúng tôi kỳ vọng xu hướng này sẽ tiếp tục dần”, báo cáo nêu.

Dù vậy, một rủi ro cần lưu tâm là việc cắt giảm lãi suất của Fed dựa trên kỳ vọng về tăng trưởng kinh tế chậm lại ở Mỹ trong vài năm tới. Kết hợp với tốc độ tăng trưởng chậm lại của Trung Quốc, điều này tạo ra một triển vọng khá ảm đạm cho thị trường hàng hóa toàn cầu.

Với kịch bản trên, tác động tích cực của việc giảm lãi suất có thể đi kèm với tác động tiêu cực đối với các thị trường mới nổi có hoạt động xuất khẩu phụ thuộc nhiều vào hàng hóa, ngay cả khi các quốc gia được hưởng lợi từ việc giảm lãi suất đồng USD.

Với góc nhìn trên, ông Petri đã đưa ra phân tích về cổ phiếu ngân hàng – nhóm cổ phiếu chiếm hơn một nửa giá trị danh mục đầu tư và có tương quan chặt với diễn biến của lãi suất.

Phân tích từ Pyn, thu nhập của các ngân hàng tiếp tục tăng ngay cả trong những năm thị trường chứng khoán Việt Nam ảm đạm, các doanh nghiệp theo chu kỳ phải đối mặt với một số bất ngờ về thu nhập.

“Các ngân hàng đã tăng dự phòng, làm chậm lại tốc độ tăng trưởng thu nhập của họ, nhưng đồng thời tỷ lệ cổ phiếu ngân hàng đã trở nên rất hấp dẫn khi chúng tôi chờ đợi đợt tăng giá tiếp theo. Nhờ tăng trưởng thu nhập, vốn chủ sở hữu của các ngân hàng đang tích lũy và tỷ lệ P/B của một số cổ phiếu ngân hàng trong quỹ của chúng tôi sẽ giảm xuống dưới 1 lần trong vòng 6 – 12 tháng tới, trừ trường hợp giá cổ phiếu vượt trội sẽ điều chỉnh tỷ lệ định giá theo hướng tăng”, ông Petri viết trong thư.

H.L