Ngân hàng VIB chịu áp lực trích lập dự phòng cao, hụt hơi trước kế hoạch lợi nhuận

ACBS hiện dự phóng Ngân hàng VIB chỉ có thể hoàn thành 89% kế hoạch lợi nhuận năm nay.

Kết thúc quý 2/2024, Ngân hàng TMCP Quốc Tế Việt Nam (Ngân hàng VIB, mã cổ phiếu VIB - sàn HoSE) ghi nhận lợi nhuận trước thuế đạt 2.103 tỷ đồng, suy giảm gần 16% so với quý 1/2024 và giảm tới 28,7% so với quý 2/2023. Nguyên nhân chủ yếu do biên lợi nhuận (NIM) của nhà băng này bị co hẹp mạnh còn 4%, giảm 1,19 điểm phần trăm so với quý 2/2023.

Đối với tăng trưởng tín dụng, dư nợ tín dụng đến cuối quý 2/2024 của Ngân hàng VIB đã tăng 4,2% so với quý 1/2024 và tăng 18,6% so với quý 2/2023. Động lực tăng trưởng chủ yếu đến từ mảng cho vay doanh nghiệp với mức tăng lên đến 54,7% so với cùng kỳ năm 2023, bù đắp lại cho mức tăng trưởng yếu, chỉ đạt khoảng 13%, của mảng cho vay cá nhân.

Theo đánh giá mới đây của Chứng khoán ACB (ACBS), NIM của Ngân hàng VIB sẽ khó có khả năng cải thiện trong thời gian tới do lãi suất cho vay đang chịu áp lực để kích cầu tín dụng.

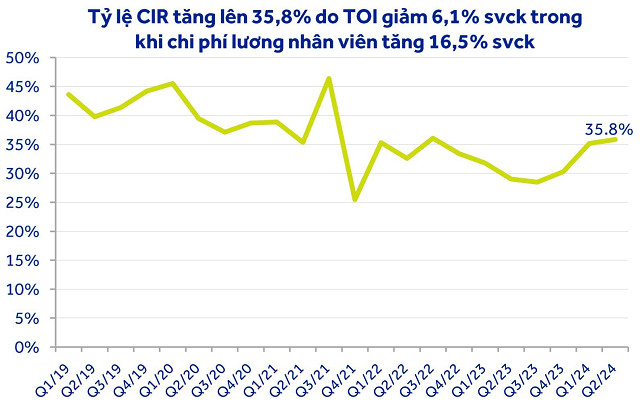

Tỷ lệ chi phí/thu nhập (CIR) của Ngân hàng VIB đã tăng lên trong quý 2/2024, khiến sức sinh lời của ngân hàng này suy giảm. (Nguồn: Ngân hàng VIB, Chứng khoán ACB)

Ngoài ra, tín dụng bán lẻ - mảng thế mạnh của Ngân hàng VIB đang phục hồi chậm, buộc ngân hàng này phải chuyển dịch sang mảng cho vay doanh nghiệp lớn, vốn có lợi suất cho vay thấp hơn.

Dựa trên điều kiện hiện tại, ACBS dự báo NIM cả năm nay của Ngân hàng VIB sẽ chỉ đạt 4,08%, giảm 0,89 điểm phần trăm so với năm 2023. Đồng thời, mặc dù mảng cho vay cá nhân của ngân hàng này đã có dấu hiếu “ấm lại” trong thời gian gần đây những vẫn ở mức chậm. Điều này khiến tăng trưởng tín dụng cả năm nay của Ngân hàng VIB có thể chỉ đạt 13,9%.

Đối với chất lượng tài sản, tỷ lệ nợ xấu của Ngân hàng VIB tính đến cuối quý 2/2024 đi ngang ở mức cao là 3,66%. Tuy nhiên, điểm sáng là tỷ lệ nợ nhóm 2 (nợ cần chú ý) đã giảm mạnh 1,19 điểm phần trăm so với quý liền trước.

Khối lượng giao dịch và xu hướng giá cổ phiếu VIB của Ngân hàng VIB từ đầu năm 2024 đến nay. (Nguồn: TradingView)

Nợ tái cơ cấu của Ngân hàng VIB cũng đang duy trì xu hướng giảm, chỉ còn chiếm 0,21% dư nợ vào cuối quý 2/2024. Đồng thời, kỳ thu lãi bình quân cũng giảm 3 quý liên tiếp, xuống mức an toàn 31 ngày.

Loạt tín hiệu trên cho thấy áp lực nợ chuyển xấu trong những quý tới của Ngân hàng VIB sẽ giảm đáng kể trong những quý tới.

Tuy nhiên, mặc dù Ngân hàng VIB đã tiếp tục đẩy mạnh trích lập dự phòng với chi phí dự phòng lên tới 1.130 tỷ đồng trong quý 2/2024 (tăng 31,4% so với quý 2/2023), nhưng tỷ lệ bao phủ nợ xấu của ngân hàng này chỉ đạt 48,1%, thuộc nhóm thấp nhất toàn ngành, theo ACBS.

Do đó, ACBS nhận định Ngân hàng VIB sẽ cần phải duy trì trích lập dự phòng ở mức cao, trên 1.000 tỷ đồng/quý trong nửa cuối năm 2024.

Theo đó, ACBS dự phóng lợi nhuận trước thuế cả năm nay của Ngân hàng VIB sẽ đạt 10.747 tỷ đồng, gần như đi ngang so với năm 2023, và chỉ hoàn thành 89% kế hoạch lợi nhuận được Đại hội đồng cổ đông giao.

Duy Quang