Cơ hội nào từ cổ phiếu 'bank-chứng-thép' các tháng cuối năm?

Nhiều cổ phiếu ‘bank’ vẫn ở vùng giá tương đối hấp dẫn

Trong báo cáo mới nhất, Chứng khoán KBSV đưa ra một số dự báo về 3 yếu tố chính tác động đến triển vọng ngành ngân hàng từ nay đến cuối năm bao gồm triển vọng tăng trưởng tín dụng, NIM và chất lượng tài sản.

Theo đó, về tăng trưởng tín dụng, tính đến 17/9/2024, tín dụng toàn hệ thống tăng 7,38% so với đầu năm, tốt hơn mức 5,92% cùng kỳ năm ngoái. Trong đó nhóm ngân hàng tư nhân có mức tăng trưởng khả quan (8,6%).

Theo số liệu từ các ngân hàng, đến hết 8 tháng đầu năm, một số ngân hàng ghi nhận tăng trưởng tín dụng vượt trội bao gồm LPB (15,97% so với đầu năm), HDB (15%), ACB (12%), MBB (11,15%) …

Chứng khoán KBSV nhận định mặc dù tăng trưởng hệ thống vẫn còn cách xa mục tiêu 15% của NHNN, song nhóm cho rằng ngành ngân hàng nhiều khả năng sẽ hoàn thành kế hoạch giải ngân năm 2024 nhờ tín dụng tăng tốc trong các tháng cuối năm.

Theo đó, một số yếu tố cơ bản hỗ trợ cho tăng trưởng tín dụng trong giai đoạn cuối năm bao gồm sự tăng tốc giải ngân đầu tư công cùng với sự hồi phục hoạt động tiêu dùng cá nhân, hoạt động xuất - nhập khẩu của doanh nghiệp. Cùng đó là điều kiện vĩ mô thuận lợi với định hướng chính sách nới lỏng duy trì sau khi tỷ giá bình ổn hơn, có thêm dư địa để lãi suất ở mức thấp.

Ngoài ra, NHNN sẽ nới thêm hạn mức tín dụng cho một số TCTD (các ngân hàng mà nhóm phân tích kỳ vọng sẽ có thêm room tín dụng bao gồm: TCB, ACB, MBB, VPB, HDB, LPB). Cuối cùng, theo chu kỳ tín dụng thường đẩy mạnh trong những tháng cuối năm (năm 2023 nhiều ngân hàng ghi nhận tăng trưởng trong quý IV gấp đôi ba quý trước đó đã bao gồm yếu tố xử lý kỹ thuật).

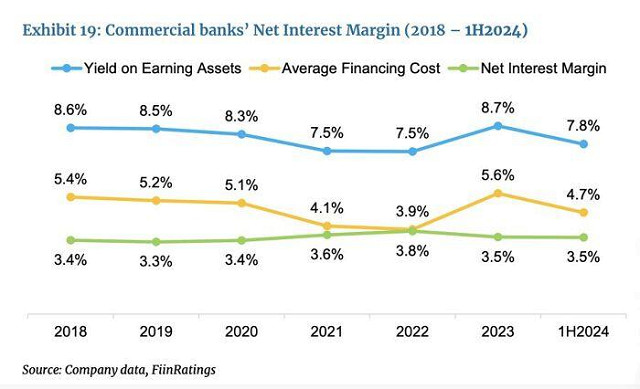

Về phía lợi nhuận, KBSV dự báo NIM 2024F của ngành ngân hàng sẽ duy trì ổn định ở mức hiện tại sau khi chứng kiến những tín hiệu tích cực hơn từ quý II, mặc dù dự kiến sẽ có sự phân hóa giữa các ngân hàng. Sự hồi phục của NIM sẽ diễn ra trong trung hạn.

“Tỷ lệ NIM bình quân của các ngân hàng chúng tôi theo dõi tăng nhẹ 6 điểm cơ bản so với quý trước, lợi suất trên tài sản sinh lời (IEA) và chi phí vốn (COF) đều giảm mạnh. KBSV dự báo tác động tăng lãi suất huy động (LSHĐ) trong quý I/2024 sẽ dần được phản ánh vào COF trong quý IV/2024- quý I/2025”, báo cáo của KBSV nhận định.

Với xu hướng giảm lãi suất của nhiều NHTW lớn trên thế giới, NHNN sẽ có điều kiện thuận lợi hơn để duy trì định hướng nới lỏng CSTT. Nhóm phân tích cho rằng mặc dù từ nay đến cuối năm sẽ có một số thời điểm lãi suất huy động được điều chỉnh tăng trở lại (nhất là ở các NH quy mô nhỏ) để cân đối nguồn cho tăng trưởng tín dụng cuối năm; nhưng nếu bối cảnh vĩ mô tiếp tục diễn biến thuận lợi thì trong trung hạn NHNN có thể sẽ cân nhắc các biện pháp tăng thanh khoản cho thị trường và mặt bằng lãi suất huy động nhìn chung sẽ được duy trì ở mức thấp.

Trong khi đó, lợi suất IEA sẽ hồi phục nhờ tín dụng bắt đầu chuyển dịch sang nhóm cá nhân, lãi suất cho vay đã tạo đáy và có thể sẽ điều chỉnh tăng lại ở một số ngân hàng tư nhân.

Biểu đồ NIM các ngân hàng thương mại giai đoạn 2018- nửa đầu năm 2024 (Nguồn: FiinGroup)

Cuối cùng, KBSV dự báo chất lượng tài sản ngành ngân hàng sẽ chứng kiến sự hồi phục nhẹ về cuối năm. Tính đến cuối quý II, tỷ lệ nợ xấu (NPL) bình quân của các ngân hàng trong danh mục theo dõi giảm 25bps so với quý trước, nợ nhóm 2 cũng giảm mạnh 9%, tỷ lệ nợ xấu hình thành ghi nhận giảm ở nhiều ngân hàng là những dấu hiệu cho thấy chất lượng tài sản toàn ngành có sự cải thiện so với giai đoạn cuối năm 2023 - đầu năm 2024.

“Chúng tôi kỳ vọng tỷ lệ nợ xấu và nợ xấu hình thành sẽ duy trì xu hướng giảm từ nay đến cuối năm cùng với đà hồi phục của nền kinh tế. Áp lực trích lập dự phòng sẽ vẫn còn hiện hữu sau khi tỷ lệ bao phủ nợ xấu của toàn ngành đã giảm về 69% từ mức 83% quý II/2023 trong khi các ngân hàng vẫn có xu hướng đẩy mạnh sử dụng bộ đệm để xử lý nợ xấu”, báo cáo của KBSV nhận định.

Với những dự báo trên, KBSV đánh giá Tích cực về triển vọng của ngành ngân hàng. Thực tế gần đây, các cổ phiếu ngân hàng có diễn biến tích cực trở lại sau khi triển vọng vĩ mô (lãi suất, tỷ giá xuất) hiện những yếu tố thuận lợi, trong khi những khó khăn do KQKD chưa khởi sắc, tăng trưởng tín dụng yếu đã được phản ánh trong nhịp đi ngang trước đó.

KBSV đánh giá các ngân hàng nằm trong danh mục theo dõi hiện vẫn đang giao dịch ở vùng giá tương đối hấp dẫn (dưới mức P/B trung bình 5 năm) với triển vọng ngắn hạn cũng như dài hạn.

Về gợi ý cho nhà đầu tư, nhóm phân tích lựa chọn VCB, CTG, ACB, TCB, MBB, VPB; trong đó VCB, CTG và ACB mang tính bền vững; TCB, MBB, VPB vượt trội với lợi nhuận tăng trưởng nhưng sẽ tiềm ẩn rủi ro hơn.

Nhận định ngắn gọn hơn, Chứng khoán Agriseco cho rằng nhóm ngân hàng có triển vọng tăng trưởng lợi nhuận tích cực trong nửa cuối năm 2024 nhờ tăng trưởng tín dụng được đẩy mạnh trong nửa cuối năm khi những tín hiệu kinh tế phục hồi ngày càng rõ nét hơn. Định giá của nhóm cổ phiếu ngân hàng cũng đang ở mức thấp hơn so với trung bình quá khứ 5 năm gần đây. Tuy nhiên, triển vọng NIM có thể thu hẹp khi lãi suất huy động có thể nhích tăng trong khi lãi suất cho vay tiếp tục ở mức thấp để thức đẩy tín dụng.

Nhìn chung, Agriseco Research đánh giá tích cực ở cả triển vọng lợi nhuận các tháng cuối năm và triển vọng giá cổ phiếu của nhóm ngân hàng.

Nhóm cổ phiếu chứng khoán đầu ngành sẽ hưởng lợi vượt trội từ câu chuyện nâng hạng

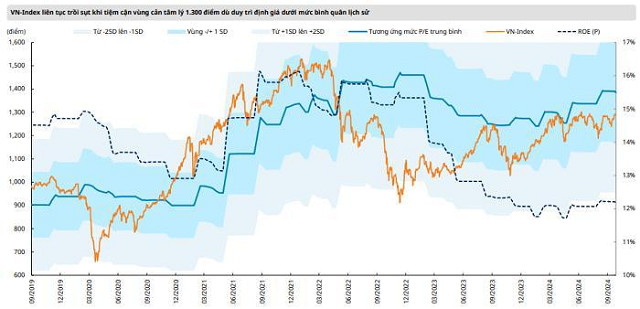

Kết thúc tháng 9, chỉ số VN-Index kéo dài xu hướng tăng tháng thứ ba liên tục với mức tăng nhỉnh hơn 4 điểm so với tháng 8 và đóng cửa tại 1.287,94 điểm.

KBSV nhận định diễn biến thị trường thuận lợi là nguyên nhân chính giúp các doanh nghiệp ngành Chứng khoán có kết quả kinh doanh tích cực. Lợi nhuận nhóm 21 công ty chứng khoán có quy mô lớn nhất 6 tháng đầu năm đạt 10.803 tỷ đồng, tăng 80% svck; trong đó ROE cải thiện mạnh mẽ, trung bình đạt 9,6%, tăng 3,6 ppts svck.

Diễn biến của VN-Index đang cho thấy sự khởi sắc dù vẫn gặp khó khi tiệm cận vùng cản tâm lý 1.300 điểm. (Nguồn ảnh: MAS)

Nhìn sâu hơn vào bức tranh KQKD nửa đầu năm của nhóm chứng khoán, có thể thấy tăng trưởng đến từ tất cả các mảng kinh doanh, đặc biệt ở mảng đầu tư với đóng góp tỷ trọng lớn nhất (46%) trong lợi nhuận gộp chung.

Nhóm phân tích lý giải lợi nhuận gộp mảng đầu tư tăng 32,1% svck trong nửa đầu năm nhờ các doanh nghiệp đẩy mạnh tăng vốn trong giai đoạn 2022-2023 và phân bổ phần nhiều vào danh mục đầu tư; cùng đó là diễn biến tích cực của thị trường. Trong khi đó mảng margin và mảng môi giới cũng có mức tăng trưởng ấn tượng, với lợi nhuận gộp lần lượt tăng 50% và 110% svck nhờ thanh khoản thị trường cải thiện.

Về triển vọng ngành, KBSV kỳ vọng thị trường chứng khoán vẫn duy trì tích cực về giá và thanh khoản trong quý IV/2024 và cả năm 2025, qua đó tác động tích cực đến KQKD của nhóm ngành chứng khoán trong năm 2024-2025.

Kỳ vọng dựa trên cơ sở định giá thị trường vẫn đang ở mức hợp lý với PE forward 2024 đạt 14,8x, thấp hơn 11% so với mức trung bình PE 10 năm của VN-index là 16,6x; cùng đó thanh khoản thị trường dự báo tiếp tục cải thiện trong phần còn lại của năm 2024 và 2025 nhờ nền lãi suất thấp.

“Các động thái giảm lãi suất toàn cầu giúp áp lực tỷ giá được giải tỏa cùng mục tiêu tăng trưởng tín dụng ở mức cao, hỗ trợ nền kinh tế là động lực để hệ thống ngân hàng Việt Nam tiếp tục duy trì nền lãi suất huy động thấp, qua đó tăng nhu cầu đầu tư chứng khoán khi kênh tiền gửi không đem lại lợi nhuận đủ hấp dẫn”, báo cáo của KBSV nhận định.

Ngoài ra, một yếu tố khác đóng góp vào triển vọng thị trường là quy định mới về no-prefunding đối với nhà đầu tư tổ chức nước ngoài trong thông tư 68/2024 sửa đổi với tác động tích cực đến quá trình nâng hạng thị trường.

Theo đánh giá của KBSV, trong ngắn hạn, việc áp dụng No-prefunding sẽ giúp tăng vòng quay giao dịch và tính linh động trong hoạt động đầu tư của nhà đầu tư tổ chức nước ngoài. Tuy nhiên, đóng góp phí của giao dịch khối ngoại chỉ hơn 2% vào tổng lợi nhuận của công ty chứng khoán, dẫn tới tác động của no-prefunding đến lợi nhuận các công ty chứng khoán trong ngắn hạn là không đáng kể. Về dài hạn, việc áp dụng No-prefunding giúp chứng khoán Việt Nam tiến thêm 1 bước quan trọng trong việc xem xét nâng hạng thị trường của FTSE Rusell, thỏa mãn 2 điều kiện còn thiếu là chuyển giao đối ứng thanh toán và xử lý các giao dịch thất bại.

“Trong trường hợp được nâng hạng trong đợt review tháng 3/2025, thời gian chính thức có hiệu lực khoảng 6-12 tháng từ ngày thông báo thì Việt Nam sẽ chính thức được nâng hạng lên thị trường mới nổi trong giai đoạn tháng 9/2025 – 3/2026. Nâng hạng thị trường sẽ giúp thu hút thêm dòng vốn ngoại đến với thị trường Việt Nam do danh mục của các quỹ đầu tư toàn cầu được tái phân bổ tỷ trọng cao hơn sang Việt Nam sau khi được nâng cấp”, theo KBSV.

Với các yếu tố trên, KBSV đánh giá Tích cực đối với triển vọng ngành chứng khoán.

Gợi ý cho nhà đầu tư, nhóm phân tích khuyến nghị xem xét lựa chọn nhóm cổ phiếu chứng khoán đầu ngành như VCI, SSI, HCM là nhóm hưởng lợi vượt trội từ diễn biến tích cực của thị trường và câu chuyện nâng hạng thị trường nhờ nguồn vốn lớn và kinh nghiệm trong mảng khách hàng tổ chức. Cùng với đó, nhóm cổ phiếu này hiện vẫn đang được giao dịch ở vùng giá hợp lý, trong khoảng trung bình P/B 5 năm.

Còn đối với nhóm cổ phiếu của các CTCK cỡ trung đã có nhịp tăng mạnh và đang giao dịch ở vùng trên của std+1 của trung bình P/B 5 năm, KBSV cho rằng nhà đầu tư có thể ưu tiên giải ngân tại các nhịp điều chỉnh sâu và cần theo dõi chặt chẽ hiệu quả danh mục đầu tư của các mã này.

Còn theo Agriseco Research, triển vọng lợi nhuận các tháng cuối năm và giá cổ phiếu của nhóm Chứng khoán là hứa hẹn trong bối cảnh thị trường dự báo tiếp tục tăng cả về điểm số và thanh khoản trong môi trường lãi suất thấp.

"Triển vọng KQKD nhóm chứng khoán vẫn tích cực tuy nhiên sẽ khó duy trì tăng trưởng mạnh như năm 2023. Ngoài ra, trong nửa cuối 2024, lãi suất có thể nhích tăng nhưng vẫn sẽ duy trì ở mức thấp", nhóm phân tích nhận định.

Định giá cổ phiếu thép hiện phù hợp hơn cho đầu tư dài hạn

Tính đến hết 8 tháng đầu năm, sản lượng tiêu thụ toàn ngành thép đạt 17,8 triệu tấn (+14% svck). Trong đó, tiêu thụ thép xây dựng, thép cuộn cán nóng (HRC), tôn mạ tăng lần lượt 12%, 10% và 34% so với cùng kỳ. Động lực thúc đẩy tiêu thụ tới từ sự hồi phục về nhu cầu tại thị trường trong nước, với sản lượng tiêu thụ thép trên kênh nội địa tăng 17% và thép xuất khẩu tăng 9%. Đáng chú ý, tiêu thụ HRC nội địa trong 8 tháng tăng tới 28% svck.

Trong khi sản lượng tiêu thụ phục hồi, giá thép lại chịu áp lực trong bối cảnh tồn kho thép tại Trung Quốc ở mức cao. Giá thép thanh và thép HRC tại Trung Quốc đã giảm lần lượt 9% và 13% từ đầu quý III do hoạt động công nghiệp suy giảm, thị trường BĐS nước này tiếp tục gặp khó khăn khiến nhu cầu tiêu thụ thép nội địa tại Trung Quốc dự báo tiếp tục ảm đạm.

KBSV cho rằng biên lãi gộp của các doanh nghiệp thép Việt Nam sẽ suy giảm trong quý III/2024 do áp lực trích dự phòng hàng tồn kho khi giá thép, giá nguyên liệu đầu vào suy giảm. Tuy nhiên, giá thép nội địa suy giảm chậm hơn chi phí đầu vào (giá thép xây dựng, HRC, tôn mạ giảm trung bình 3%, 4% và 5% từ đầu quý III tới nay) sẽ là tiền đề giúp các doanh nghiệp sản xuất thép như HPG, HSG, NKG duy trì biên lãi gộp ở mức ổn định trong trung hạn. Trong ngắn hạn, áp lực giá thép giảm do tồn kho cao tại Trung Quốc sẽ tác động tiêu cực lên doanh thu của ngành thép.

Với thị trường xuất khẩu, mặc dù triển vọng ngắn hạn kém tích cực do các biện pháp chống bán phá giá thép tại Mỹ, EU; tuy nhiên trong trung và dài hạn, KBSV cho rằng, kênh xuất khẩu thép vẫn sẽ duy trì được lợi thế cạnh tranh tại các thị trường mục tiêu nhờ một số yếu tố.

Thứ nhất, mức thuế nhập khẩu áp dụng cho thép nhập khẩu từ Việt Nam thấp hơn mức thuế áp dụng cho các doanh nghiệp Trung Quốc. Thứ hai, các doanh nghiệp trong nước tiếp tục duy trì khả năng cạnh tranh về giá nhờ chi phí nhân công, điện năng, thuế bảo vệ môi trường thấp hơn so với các quốc gia phát triển. Việc Chính phủ Trung Quốc công bố gói cứu trợ nhằm thúc đẩy sự hồi phục của thị trường BĐS gần đây cũng được kỳ vọng kích thích nhu cầu tiêu thụ thép tại Trung Quốc.

Với thị trường nội địa, các chuyên gia kỳ vọng đây sẽ là động lực tăng trưởng tiêu thụ cho các doanh nghiệp thép trong trung hạn.

“Chúng tôi kỳ vọng sự hồi phục về nhu cầu tiêu thụ trong nước sẽ là động lực chính thúc đẩy sản lượng tiêu thụ toàn ngành trong trung hạn, nhờ ngành BĐS Dân dụng hồi phục, nguồn cung các dự án mới gia tăng, đồng thời, luật BĐS thay đổi được phê duyệt giúp rút ngắn thời gian hoàn thiện pháp lý các dự án, tạo điều kiện cho thị trường BĐS phát triển bền vững hơn.

Bên cạnh đó, KBSV kỳ vọng thuế chống bán phá giá tôn mạ được phê duyệt và áp dụng từ cuối 2024 giúp sản lượng cải thiện sản lượng tiêu thụ nội địa từ 2025 trở đi. Đối với thuế chống bán phá giá thép cuộn cán nóng, chúng tôi cho rằng xác xuất được phê duyệt ở mức 50-60% do khả năng sản xuất trong nước (tới 2026 ước tính đạt 14 triệu tấn/năm chủ yếu từ HPG và FHS) thấp hơn nhu cầu tiêu thụ nội địa trung bình hàng năm (15-16 triệu tấn/năm, theo VSA)”, báo cáo của KBSV cho hay.

Nhìn chung, nhóm phân tích đánh giá Trung lập với triển vọng của ngành thép.

Về triển vọng cổ phiếu, giá cổ phiếu các doanh nghiệp đầu ngành thép giảm trung bình 11% từ đầu quý III/2024 tới nay đã phần nào phản ánh tác động tiêu cực của giá thép giảm tới doanh thu của các nhà sản xuất thép.

Hiện tại, P/B trung bình toàn ngành đạt 1,2x (thấp hơn mức trung bình 5 năm là 1,3x), phù hợp cho việc giải ngân từng phần, đầu tư dài hạn nhờ triển vọng sản lượng tiêu thụ nội địa phục hồi, kỳ vọng giá thép dần hồi phục và bước vào chu kỳ tăng mới sau khi cung-cầu tiêu thụ thép tại Trung Quốc đạt điểm cân bằng. Một số cổ phiếu đáng chú ý bao gồm HPG, HSG, NKG, GDA.

Ở góc nhìn lạc quan, Agriseco Research cũng đánh giá tích cực cho triển vọng lợi nhuận các tháng cuối năm và triển vọng giá cổ phiếu của doanh nghiệp thép. Theo các chuyên gia, thị trường BDS phục hồi và việc thúc đẩy giải ngân đầu tư công là động lực giúp ngành thép tiếp đà phục hồi trong nửa cuối năm 2024.

Cùng đó, nguồn cung thép từ Trung Quốc dự kiến sẽ sụt giảm trong năm 2024 và 2025 để thực hiện mục tiêu giảm phát thải ròng mở ra cơ hội để các doanh nghiệp thép Việt Nam tăng sản lượng xuất khẩu. Ngoài ra, Bộ Công Thương quyết định điều tra áp thuế CBPG đối với tôn mạ nhập khẩu từ Trung Quốc Hàn Quốc và HRC của Trung Quốc sẽ giúp giảm cạnh tranh trong nước.

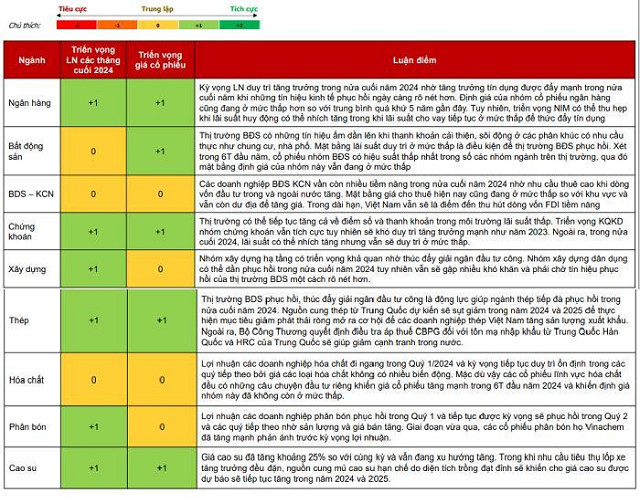

BẢNG: TRIỂN VỌNG CÁC NHÓM NGÀNH CÁC THÁNG CUỐI NĂM 2024

Nguồn: Agriseco Research

Diên Vỹ