Chứng khoán Mirae Asset: NIM hồi phục, nợ xấu của BIDV (BID) chủ yếu từ nhóm xây dựng

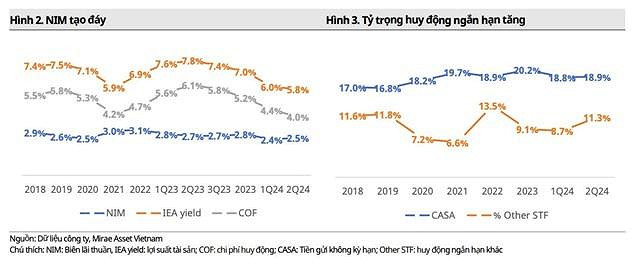

Trong báo cáo phân tích cập nhật mới đây, các chuyên gia phân tích của Chứng khoán Mirae Asset nhận định rằng biên lãi ròng (NIM) của Ngân hàng BIDV (mã ck: BID) nhiều khả năng đã chạm đáy và hồi phục nhẹ trong quý II/2024, tuy nhiên NIM sẽ tương đối khó tăng đáng kể trong thời gian ngắn.

NIM hồi phục nhưng khó tăng mạnh

Theo đánh giá của Mirae Asset, cũng như đa phần các ngân hàng quốc doanh khác, BIDV cũng có tỷ trọng cho vay ngắn hạn cao, vì vậy lợi suất không được tốt như nhóm ngân hàng tư nhân. Ngoài ra, thì BIDV còn phải cân đối mức lãi suất cho vay phù hợp với chiến lược theo từng giai đoạn như hỗ trợ nền kinh tế phục hồi trong hiện tại.

Đổi lại, ngân hàng sẽ có mức thanh khoản ổn định cũng như tỷ lệ hình thành nợ xấu thấp hơn, duy trì thu nhập từ lãi ổn định. NIM của ngân hàng được kỳ vọng tiếp tục hồi phục nhẹ trong thời gian tới với các yếu tố xúc tác như chi phí huy động bình thường hóa sau các đợt điều chỉnh giảm lãi suất huy động trong năm 2023; CASA cải thiện phần nào, lãi suất thị trường liên ngân hàng cũng được kỳ vọng giảm khi áp lực tỷ giá hạ nhiệt và mảng ngân hàng bán lẻ phục hồi.

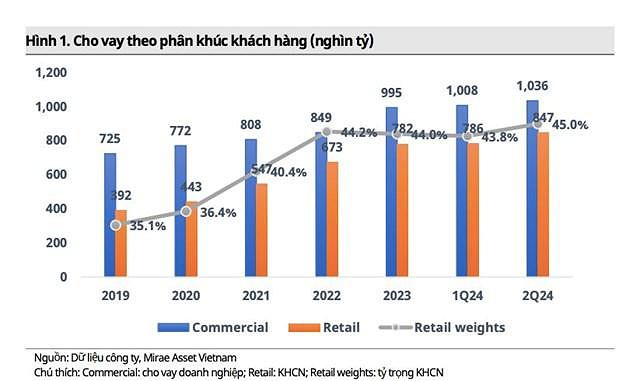

Tính trong nửa đầu năm 2024, ngân hàng đạt mức tăng trưởng cho vay 6% so với năm 2023, Cấu trúc danh mục cho vay có phần cải thiện với sự phục hồi của tỷ trọng mảng ngân hàng bán lẻ, chiếm khoảng 45% tổng danh mục.

Còn trong phân khúc khách hàng doanh nghiệp, cho vay doanh nghiệp vừa và nhỏ ghi nhận tăng trưởng tương đối thấp, trong khi cho vay doanh nghiệp lớn lại tăng trưởng mạnh.

"Vì vậy, nhìn chung dù mảng cá nhân có phần khởi sắc, nhưng NIM của BIDV sẽ tương đối khó tăng đáng kể trong thời gian ngắn", các chuyên gia của Mirae Asset nhận định.

Nợ xấu đến chủ yếu từ nhóm ngành xây dựng

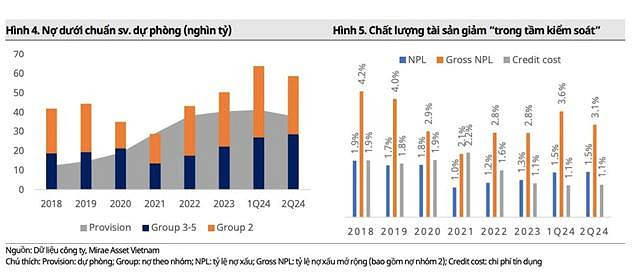

Cũng theo chuyên gia Mirae Asset, tỷ lệ nợ xấu (NPL) tăng nhẹ lên 1,5% (tăng 0,2 điểm phần trăm so với đầu năm 2023), trong khi tỷ lệ nợ xấu mở rộng (bao gồm nợ nhóm 2) cũng tăng lên 3,1%.

Tuy nhiên, vấn đề suy giảm chất lượng tài sản của BID đang được so với nền tảng của giai đoạn nới lỏng tiền tệ, khi mà lãi suất thấp cũng như điều kiện kinh doanh thuận lợi, còn so với giai đoạn trước đó thì chất lượng tài sản của BID không thay đổi quá nhiều.

Thêm vào đó, nếu chỉ xét riêng quý II thì chất lượng tài sản duy trì ổn định. Theo chia sẻ từ phía ngân hàng thì nợ xấu chủ yếu phát sinh từ nhóm ngành xây dựng, có thể là do ảnh hưởng bởi sự trầm lắng của ngành bất động sản trong gần 2 năm trở lại đây. Với kỳ vọng thị trường bất động sản sẽ dần hồi phục, dòng tiền của các công ty xây dựng có thể dần cải thiện. Trong khi đó, các chỉ số kinh tế vĩ mô ghi nhận tăng trưởng tích cực cũng làm giảm các lo ngại về việc chất lượng tài sản của ngân hàng tiếp tục giảm trong thời gian tới.

Điểm đáng lưu ý đối với báo cáo nửa đầu năm 2024 của BID là mức tăng đột biến của khoản mục tài sản khác với mức tăng 66% so với đầu năm 2023. Trong đó, các khoản phải thu tăng mạnh nhất với 86,4%. Ngoài ra, lãi dự thu cũng tăng mạnh 37,4% từ đầu năm, phần nào dẫn đến lo ngại về chất lượng tài sản của ngân hàng.

Xét về phân bổ giữa chi phí và thu nhập, BID cũng cho thấy chiến lược tăng trưởng cẩn trọng. Nhìn về giai đoạn kinh doanh tốt như 2021-2022, ngân hàng ưu tiên tích lũy nhiều dự phòng hơn cho những tình huống xấu trong tương lai, thay vì chỉ chú trọng ghi nhận lợi nhuận tăng trưởng cao. Qua đó, ngân hàng cũng không phải trích lập quá nhiều trong giai đoạn khi chính sách tiền tệ bị thắt chặt sau giai đoạn nới lỏng cả trong và ngoài nước.

Ngoài ra, thu nhập ngoài lãi trong nửa đầu năm 2024 ghi nhận tăng trưởng tốt, với mảng dịch vụ tăng 14%, nhờ tăng trưởng từ các dịch vụ như phí bảo hiểm và phí liên quan đến thẻ. Tăng trưởng 2 chữ số của các nguồn thu ngoài lãi cũng được hỗ trợ phần nào nhờ nền thấp trong các năm trước so với các ngân hàng tư nhân khi không quá phụ thuộc vào thu nhập nhờ dịch vụ bán chéo bảo hiểm. Bên cạnh đó, BID cũng ghi nhận lợi nhuận khác tăng cao nhờ ghi nhận lợi nhuận không thường xuyên từ hoạt động giao dịch ngoại hối.

Giang Phạm