Chứng khoán DSC gợi ý 5 cơ hội đầu tư tháng 10, có mã tiềm năng upside 50%

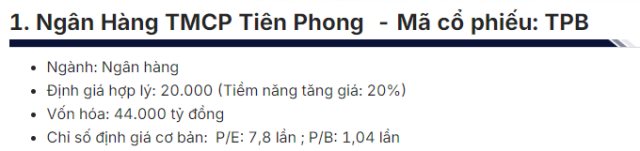

TPB: Định giá về vùng hấp dẫn trong dài hạn, tiềm năng tăng giá 20%

Ngân hàng Tiên Phong (mã: TPB) có quy mô tổng tài sản đạt 360 nghìn tỷ tính đến hết quý II/2024. Tệp khách hàng của TPB tập trung vào cá nhân và doanh nghiệp SME, chủ yếu tài trợ cho hoạt động vay mua nhà và sản xuất kinh doanh …

Về luận điểm đầu tư, các chuyên gia DSC liệt kê 2 yếu tố. Thứ nhất, chất lượng tài sản tại TPB tính đến quý II/2024 đang cho thấy sự cải thiện so với quý trước. Cụ thể, tỷ lệ nợ xấu giảm xuống 2,06% so với 2,23% trong quý trước, đảm bảo mục tiêu tỷ nợ xấu dưới 2,5%. Tỷ lệ bao phủ nợ xấu cũng tăng từ 60% lên 66% cho thấy chất lượng tài sản cải thiện so với quý trước.

“TPB có tỷ trọng cho vay cá nhân tương đối lớn (trên 50%) vì vậy trong bối cảnh sức khỏe kinh tế suy yếu, thu nhập của người dân bị ảnh hưởng khiến ngân hàng cũng chịu tác động lớn hơn. Với việc TPB liên tục mạnh tay trích lập và xử lý nợ xấu trong bối cảnh sức khỏe nền kinh tế hồi phục tốt hơn, chất lượng tài sản của ngân hàng sẽ tiếp tục cải thiện trong nửa cuối năm, nhờ đó cũng hạ nhiệt áp lực trích lập”, DSC nhận định.

Thứ hai là tăng trưởng tín dụng tích cực, đạt 3,8% so với đầu năm tại thời điểm kết thúc quý II, tăng tốt từ mức âm 3,3% trong quý I, mặc dù vẫn thấp hơn so với trung bình ngành là 6%.

“Với tốc độ như trong quý II, chúng tôi đánh giá TPB vẫn có khả năng đạt được mục tiêu tăng trưởng tín dụng 16%. Trong đó, động lực chủ yếu đến nhóm khách hàng doanh nghiệp với mức tăng 9,6% từ đầu năm, bù đắp cho nhóm khách hàng cá nhân giảm 1%. Bên cạnh đó, dư nợ TPDN của TPB tăng trở lại khoảng 3 nghìn tỷ (chiếm 5,5% dư nợ tín dụng) trong khi trước đó ngân hàng liên tục thu hẹp danh mục”, DSC cho hay.

Nhìn chung, các chuyên gia cho rằng định giá TPB đang về vùng hấp dẫn trong dài hạn. Hiện TPB đang giao dịch quanh mức P/B 1,04 lần – thấp hơn khá nhiều so với trung vị khoảng 10 năm trở lại đây. Vì vậy đây có thể coi là vùng giá hấp dẫn để mua và nắm giữ TPB trong dài hạn.

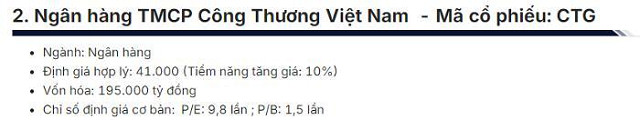

CTG: Tiềm năng tăng giá 10%

Vietinbank là ngân hàng quốc tế có doanh thu tổng hợp tài sản thứ 2 toàn ngành. Tệp khách hàng của ngân hàng tập trung vào phân khúc bán lẻ và SME, sử dụng hơn 60% dư nợ tín dụng. Đây cũng là chiến lược của ngân hàng những năm gần đây nhằm mở rộng biên tĩnh. Bên bờ đó, CTG cũng tăng khả năng phục vụ khách hàng FDI mạnh mẽ năm 2023 và đầu năm 2024, trong bối cảnh dòng vốn FDI đổ vào Việt Nam tích cực.

Về luận điểm đầu tư, DSC cũng nhấn mạnh 2 yếu tố tích cực với cổ phiếu này. Thứ nhất là tăng trưởng tín dụng duy trì ổn định, đạt 6,7% so với đầu năm tính đến thời điểm kết thúc quý II, qua đó duy trì tốc độ tương phản ổn định so với mức tăng 2,8% trong quý I. Trong đó, khối khách hàng FDI tiếp tục cho thấy đà tăng trưởng nổi bật, đạt 20,1% so với đầu năm, ngược lại, tăng trưởng của khối bán lẻ & SME khá chậm, lần tăng 6,2% và 3% làm CTG cẩn thận hơn với nhóm khách hàng này trong nửa đầu năm khi sức khỏe nền kinh tế hồi phục yếu.

“Tuy nhiên, chúng tôi kỳ vọng, tín dụng bán lẻ sẽ tăng trưởng tốt hơn trong nửa cuối năm khi sức khỏe nền kinh tế phục hồi tích cực và môi trường lãi suất vẫn ở mức độ thấp, từ đó hỗ trợ cho tốc độ tăng trưởng sử dụng cả năm”, DSC nhận định.

Cùng đó, chất lượng tài sản của CTG cũng dự kiến sẽ cải thiện tốt hơn trong nửa cuối năm. “Cùng với diễn đàn sức khỏe nền kinh tế đang phục hồi tốt hơn, chúng tôi kỳ vọng nợ xấu của CTG đã tạo ra chất lượng trong quý II và sẽ cải thiện trong nửa cuối năm. Áp lực trích lập của CTG cũng giảm bớt nhờ ngân hàng đã trích lập 100% đối với dư nợ tái cơ cấu theo thông tư 02 cũng như sẽ được hoàn thành chi trích lập”, các chuyên gia cho hay.

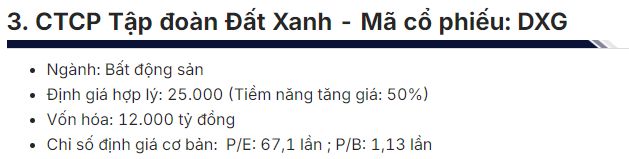

DXG: Tiềm năng tăng giá 50%

Chứng khoán DSC chỉ ra 3 luận điểm đầu tư với mã cổ phiếu DXG. Thứ nhất là thực tế KQKD phục hồi nhờ mảng kinh doanh lâu đời. Theo đó, KQKD 6 tháng đầu năm của DXG ghi nhận mức hồi phục cao so với cùng kỳ với doanh thu 2.191 tỷ (+100% svck), lợi nhuận trước thuế đạt 297 tỷ (+94% svck). Trong đó, doanh thu mảng BĐS tương đương với cùng kỳ đạt 997 tỷ khi doanh nghiệp tiếp tục bàn giao các sản phẩm dự án Opal Skyline và Gem Sky World, doanh thu môi giới BĐS đạt 1.336 tỷ (+295% svck) là động lực cho tăng trưởng của công ty.

Theo DSC, đây là dấu hiệu rất tích cực với mảng môi giới, cho thấy thanh khoản thị trường BĐS đang dần trở lại sôi nổi hơn, nhất là khi công ty con DXS đang có kế hoạch tuyển thêm 2.000 môi giới. Dựa trên kế hoạch kinh doanh năm 2024, DXG đã lần lượt hoàn thành 56% và 28% chỉ tiêu doanh thu và LNST công ty mẹ

Cùng đó, các dự án của DXG tiếp tục cho thấy tiến triển tích cực về mặt pháp lý sau khi được chính quyền địa phương hỗ trợ giải quyết vướng mắc. Điển hình, vào cuối năm 2023, dự án Gem Sky World đã được cấp phép kinh doanh hơn 2.300 lô đất nền (vốn là sản phẩm có khá nhiều vấn đề về pháp lý trong giai đoạn vừa qua). DSC kỳ vọng, 2 dự án DXH Riverside (TP. HCM) và Opal Luxury (Bình Dương) sẽ được đưa vào kinh doanh vào giai đoạn 2025-2026 khi đã đều hướng tới những bước pháp lý cuối cùng.

Thêm một luận điểm đầu tư là việc doanh nghiệp tiếp tục tham vọng tăng vốn. Ngay sau khi huy động thành công hơn 1.200 tỷ từ việc phát hành thêm cho cổ đông hiện hữu vào cuối năm 2023, ban lãnh đạo DXG tiếp tục có kế hoạch nâng vốn mới để trả nợ và đầu tư thêm vào dự án trong năm 2024 với 2 phương án (1) Phát hành cho cổ đông hiện hữu với tỷ lệ 24:5 (1.800 tỷ); (2) Phát hành riêng lẻ 93,5 triệu cổ phiếu (1.800 tỷ). Mặc dù vậy, DSC đánh giá, với việc mới tăng vốn vào năm trước, khả năng tiếp tục phát hành trong năm nay là không cao.

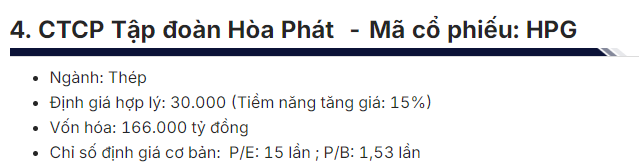

HPG, tiềm năng tăng giá 15%

Với cổ phiếu của ‘vua thép’, DSC chỉ ra một số luận điểm đầu tư. Thứ nhất, chi phí đầu vào đang hỗ trợ biên lợi nhuận trung hạn khi giá than và quặng sắt năm 2024 được các tổ chức lớn trên thế giới (WorldBank, Fitch Ratings) dự báo sẽ thấp hơn so với năm 2023 và đều đã điều chính đáng kể so với đầu năm.

DSC kỳ vọng giá đầu ra mặc dù không có bùng nổ do thị trường Trung Quốc vẫn ảm đạm, nhưng sẽ không giảm sâu vì nhu cầu hồi phục ở thị trường nội địa. Đồng thời, theo ban lãnh đạo, HPG đã giải phóng lượng hàng tồn kho giá cao trong quý I để tập trung tích trữ hàng giá rẻ, từ đó giúp biên gộp năm 2024 có thể cải thiện lên mức 15%.

Thứ hai là việc nhu cầu thép xây dựng dần hồi phục theo sự trở lại của các dự án BĐS - đặc biệt là lượng hàng còn vướng mắc pháp lý trong năm trước, khi khả năng phê duyệt pháp lý của các cơ quan chức năng được hỗ trợ nhờ cập nhật của các luật mới điều chỉnh thị trường BĐS có thể đồng loạt có hiệu lực tháng 8/2024. Theo đó, DSC kỳ vọng sản lượng tiêu thụ thép xây dựng HPG năm 2024 có thể quay lại mức lịch sử của năm 2022, khoảng trên 4,1 triệu tấn (+10% svck).

Cuối cùng, KLH Dung Quất 2 được kỳ vọng là động lực dài hạn. Dự án trọng điểm Dung Quất 2 giai đoạn 1, công suất 2,8 triệu tấn HRC/ năm đang dần thành hình, dự kiến đóng góp sản lượng từ năm 2025. Với công nghệ hiện đại hơn, HPG có thể sản xuất HRC chất lượng cao, đa dạng chỉ tiêu kỹ thuật, phù hợp với công nghiệp ô tô, tàu thủy,... với tiêu hao nhiên liệu giảm khoảng 10%. DSC đánh giá, nhu cầu HRC ở thị trường xuất khẩu và nội địa đều còn nhiều dư địa, từ đó giai đoạn 1 sẽ có thể hoạt động hết công suất vào năm 2028.

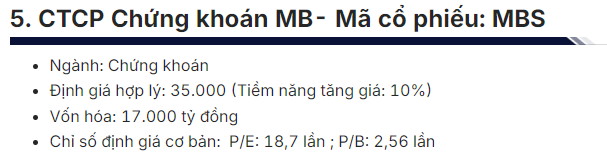

MBS - tiềm năng tăng giá 10%

MBS được thành lập năm 2000 bởi Ngân hàng TMCP Quân đội với vốn điều lệ ban đầu chỉ 9 tỷ đồng đến nay đã tăng lên gần 4.400 tỷ. Doanh nghiệp đang triển khai kế hoạch tăng vốn trong năm 2024, dự kiến vốn điều lệ sẽ tăng lên mức 5.800 tỷ.

Một trong những luận điểm đầu tư với mã cổ phiếu này là lợi thế nằm trong hệ sinh thái MB - điểm tựa để mở rộng mảng dịch vụ. Biên lợi nhuận gộp mảng môi giới được duy trì khá tốt bởi doanh nghiệp không cắt giảm quá mạnh phí giao dịch. Tuy nhiên, DSC đánh giá đây là lý do khiến thị phần của MBS chưa có sự bứt phá. Bù lại, MBS cho biết sẽ đẩy mạnh khai thác tệp khách hàng lớn sẵn có của MB để mở rộng thị phần. Đồng thời để tăng quy mô cung cấp dịch vụ, doanh nghiệp đang có kế hoạch phát hành cổ phiếu để bổ sung thêm vốn. Mảng kinh doanh số cũng được chú trọng, hướng đến doanh thu số đóng góp 25% doanh thu 2024.

Cùng đó, DSC kỳ vọng quy mô danh mục đầu tư của MBS có thể tăng gấp đôi trong năm 2024 trong bối cảnh MBS có định hướng mở rộng mảng tự doanh với quy mô danh mục có thể tăng gấp đôi trong năm nay, được hỗ trợ bởi kế hoạch tăng vốn. Kế hoạch đang bước đầu có hiệu quả khi doanh thu và lợi nhuận tự doanh tăng trưởng mạnh trong quý II/2024.

“Chúng tôi cho rằng cơ cấu danh mục vẫn sẽ thiên về các tài sản tài chính an toàn như tiền gửi và chứng chỉ tiền gửi. Nhờ vậy hoạt động đầu tư có lợi nhuận tương đối ổn định tuy hiệu suất không quá ấn tượng”, nhóm phân tích cho hay.

Một yếu tố tích cực khác là kế hoạch tăng vốn - mở rộng quy mô hoạt động khi ĐHĐCĐ MBS năm nay đã trình và thông qua kế hoạch phát hành cổ phiếu để tăng vốn thông qua 2 phương án: (1) Phát hành 109,42 triệu cổ phiếu phổ thông cho cổ đông hiện hữu và (2) Phát hành riêng lẻ 25,7 triệu cổ phiếu cho nhà đầu tư chuyên nghiệp. Dự kiến sau khi hoàn thành cả 2 phương án trên, vốn điều lệ của MBS sẽ tăng lên mức hơn 5.800 tỷ. Số vốn thu được sẽ được phân bổ cho việc đầu tư công nghệ, bổ sung vốn cho hoạt động cho vay margin và tự doanh.

Diên Vỹ