Big Invest Group (BIG) sắp chào bán cổ phiếu riêng lẻ để trả nợ

Ngày 9/10, Ủy ban Chứng khoán Nhà nước cho biết chấp nhận hồ sơ đăng ký chào bán cổ phiếu riêng lẻ của Big Invest Group và yêu cầu trong thời hạn 10 ngày kể từ ngày kết thúc đợt chào bán cổ phiếu riêng lẻ, Big Invest Group phải báo cáo kết quả đợt chào bán với Ủy ban Chứng khoán Nhà nước.

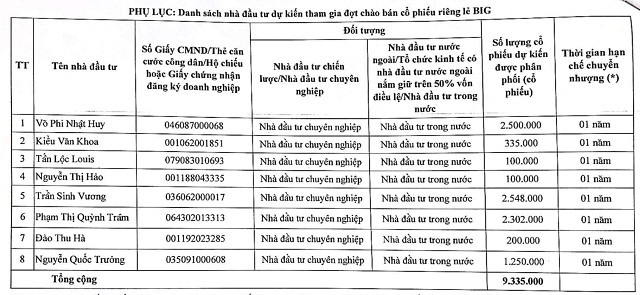

Trước đó, Big Invest Group thông qua kế hoạch chào bán 9.335.000 cổ phiếu riêng lẻ với giá 10.000 đồng/cổ phiếu. Trong đó, cổ phiếu phát hành riêng lẻ bị hạn chế chuyển nhượng 1 năm đối với nhà đầu tư chứng khoán chuyên nghiệp và dự kiến thực hiện trong quý III đến quý IV/2024.

Số tiền huy động dự kiến 93,35 tỷ đồng. Trong đó, Công ty dự kiến dùng 48,35 tỷ đồng để thanh toán các khoản nợ vay tại các tổ chức tín dụng, 45 tỷ đồng thanh toán khoản nợ phát sinh do mua tài sản để tăng quy mô kinh doanh, thời gian giải ngân vốn dự kiến quý III/2024 đến quý I/2025.

Big Invest Group cho biết, sẽ ưu tiên thanh toán các khoản nợ vay tại các tổ chức tín dụng, sau đó tới thanh toán khoản nợ phát sinh do mua tài sản để tăng quy mô kinh doanh.

Danh sách 8 nhà đầu tư tham gia đợt phát hành riêng lẻ của Big Invest Group

Thêm nữa, Big Invest Group cũng công bố danh sách 8 nhà đầu tư dự kiến tham gia đợt chào bán cổ phiếu riêng lẻ. Trong đó, ông Võ Phi Nhật Huy, Chủ tịch HĐQT dự kiến mua 2,5 triệu cổ phiếu; ông Trần Sinh Vương dự kiến mua 2.548.000 cổ phiếu; bà Phạm Thị Quỳnh Trâm dự kiến mua 2.302.000 cổ phiếu; ông Nguyễn Quốc Trưởng dự kiến mua 1.250.000 cổ phiếu…

Điểm đáng lưu ý, kết thúc phiên giao dịch ngày 10/10, cổ phiếu BIG chỉ giao dịch vùng 8.100 đồng/cổ phiếu.

Như vậy, giá chào bán cổ phiếu riêng lẻ của Big Invest Group dự kiến sẽ cao hơn 23,5% so với giá thị trường đang giao dịch.

Theo tìm hiểu, Big Invest Group là một doanh nghiệp mới thành lập tháng 11/2017, tiền thân là CTCP Thiết bị Công nghệ Nam Sơn và hoạt động trong lĩnh vực mua bán vật liệu xây dựng, máy móc thiết bị công trình, cung cấp dịch vụ cho thuê máy móc thiết bị công trình với vốn điều lệ chỉ 10 tỷ đồng.

Sau đó, năm 2019, Công ty lấn sân sang lĩnh vực bất động sản và đã thực hiện hai đợt chào bán cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ lên 50 tỷ đồng, bằng 5 lần thời điểm thành lập. Trong đó, trước thời điểm niêm yết, ngày 28/9/2021, Công ty chỉ có 2 cổ đông lớn là Chủ tịch HĐQT Võ Phi Nhật Huy và em trai Võ Phi Nhật Quang sở hữu 46,46% vốn điều lệ; còn lại 53,32% thuộc về nhóm cổ đông nhỏ sở hữu dưới 5% vốn điều lệ.

Tuy nhiên, sau niêm yết, cuối năm 2022, ông Võ Phi Nhật Huy đã giảm sở hữu về 36% vốn điều lệ; CTCP Tập đoàn đầu tư tài chính Mya Capital sở hữu 12% vốn điều lệ và còn lại 52% vốn điều lệ thuộc về cổ đông nhỏ. Trong đó, riêng năm 2022, ông Huy đã bán ròng 284.000 cổ phiếu BIG để giảm sở hữu từ 41,68% về 36% vốn điều lệ; ông Võ Phi Nhật Quang bán ra toàn bộ 250.000 cổ phiếu để giảm sở hữu từ 5% về 0% vốn điều lệ.

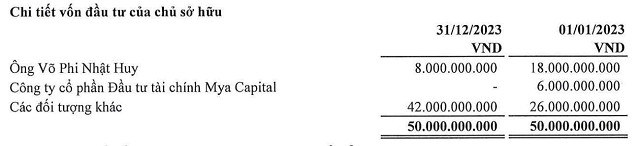

Và trong năm 2023 (báo cáo công bố gần nhất), ông Huy tiếp tục giảm sở hữu từ 1,8 triệu cổ phiếu về 800.000 cổ phiếu, tương ứng chỉ sở hữu 16% vốn điều lệ; CTCP Đầu tư Tài chính Mya Capital bán toàn bộ 600.000 cổ phiếu, khoảng 12% vốn điều lệ.

Big Invest Group chỉ còn một cổ đông lớn tại thời điểm 31/12/2023

Như vậy, kết thúc năm 2023, Big Invest Group còn 1 cổ đông lớn là Chủ tịch HĐQT, còn lại 84% vốn điều lệ thuộc về cổ đông nhỏ sở hữu dưới 5% vốn điều lệ.

Duy Bắc