Bất động sản An Gia: Công ty con nợ thuế trăm tỷ, cổ phiếu cận đáy vẫn muốn gọi vốn để trả nợ

Western City - Công ty con của Bất động sản An Gia đang nợ thuế hơn 100 tỷ đồng

Vừa qua, Chi cục Hải quan quản lý hàng đầu tư (Cục Hải quan TP HCM) đã ban hành Quyết định số 1467/QĐ-ĐT ngày 3/10 về việc cưỡng chế thi hành quyết định quản lý thuế bằng biện pháp tạm dừng thủ tục hải quan đối với Công ty TNHH Western City (trụ sở tại số 60 Nguyễn Đình Chiểu, phường Đa Kao, quận 1, TP HCM). Số tiền nợ thuế là 102.044.544.076 đồng. Quyết định này nhằm thi hành Công văn số 9529/CTTPHCM-QLN ngày 24/9/2024 của Cục Thuế TP HCM.

Theo tìm hiểu, Công ty TNHH Western City được thành lập ngày 10/2/2017 với số vốn điều lệ ban đầu là 1 tỷ đồng. Sau nhiều lần thay đổi, đến tháng 12/2023, vốn điều lệ của Western City là 718.633.561.500 đồng. Trong đó, Công ty CP Đầu tư và Phát triển Bất động sản An Gia (mã: AGG) sở hữu 99,993% vốn, người được ủy quyền là ông Nguyễn Bá Sáng; 0,007% cổ phần còn lại thuộc quyền sở hữu của ông Nguyễn Văn Giáo. Từ tháng 9/2022, ông Nguyễn Văn Giáo là người đại diện theo pháp luật của Western City.

Dự án West Gate. Nguồn: AGG

Western City là chủ đầu tư dự án West Gate tại huyện Bình Chánh, TP HCM với quy mô diện tích 3,1 ha, gồm 4 block cao 20 tầng, hơn 2.000 căn hộ.

Còn Bất động sản An Gia là đơn vị phát triển dự án West Gate và là doanh nghiệp bất động sản có tiếng ở khu vực phía Nam với nhiều dự án như: The Garden, The Star, Riverside, Skyline, River Panorama, Sky89, Westgate và The Sóng (Vũng Tàu), The Standard (Bình Dương)...

Đáng nói, Bất động sản An Gia cũng thường xuyên bị cơ quan thuế và Ủy ban Chứng khoán Nhà nước nhắc tên vì vướng nhiều sai phạm.

Khát tiền, Bất động sản An Gia liên tục tìm cách huy động vốn nhằm trả nợ ngân hàng, đầu tư công ty con

Tại thời điểm 30/6/2024, vốn điều lệ của Bất động sản An Gia đạt 1.251 tỷ đồng. Đại hội đồng cổ đông thường niên 2024 của An Gia vào giữa tháng 5/2024 đã chốt phương án phát hành cổ phiếu để trả cổ tức, tỷ lệ 25% và phát hành cổ phiếu ESOP với tỷ lệ lên tới 4,9%.

Đến cuối tháng 8/2024, việc phát hành cổ phiếu để trả cổ tức đã hoàn thành, vốn điều lệ của An Gia tăng thêm 312 tỷ đồng, lên mức 1.564 tỷ đồng. Nối tiếp điều này, An Gia mới đây đã chốt xong việc phát hành 6,1 triệu cổ phiếu ESOP. Sau khi hoàn tất, vốn điều lệ tiếp tục được nâng lên 1.625 tỷ đồng.

Trong động thái mới đây nhất, Bất động sản An Gia công bố Nghị quyết HĐQT thông qua tài liệu lấy ý kiến cổ đông bằng văn bản về phương án tăng vốn.

Cụ thể, doanh nghiệp sẽ chào bán 40,6 triệu cổ phiếu với giá 10.000 đồng/cp cho cổ đông hiện hữu. Vốn điều lệ công ty dự kiến tăng từ 1.625 tỷ đồng lên 2.031 tỷ đồng, tương đương tăng 62% so với thời điểm kết thúc ngày 30/6/2024.

Bất động sản An Gia muốn huy động 406 tỷ đồng để trả nợ vay ngân hàng (148 tỷ đồng), đầu tư góp vốn vào công ty con - Công ty Cổ phần Tư vấn AGI & HSR (68 tỷ đồng), đầu tư vào công ty con - Công ty TNHH Western City (190,3 tỷ đồng). Thời điểm giải ngân dự kiến trong quý I hoặc quý II năm sau.

Đặc biệt, Bất động sản An Gia cho biết, trong trường hợp việc chào bán không đủ thì thứ tự ưu tiên sử dụng vốn sẽ là trả nợ vay ngân hàng, sau đó đến đầu tư vốn vào AGI & HSR và Western City. Kế hoạch này cho thấy doanh nghiệp đang phải chịu áp lực trả nợ tương đối lớn.

Đáng nói, Bất động sản An Gia lấy ý kiến cổ đông phương án tăng vốn trong bối cảnh cổ phiếu giảm từ vùng 21.700 đồng/cp về 15.900 đồng/cp trong vòng hơn 3 tháng qua. Mã chứng khoán AGG vẫn trong xu hướng giảm giá tính từ tháng 3/2022 đến nay và hiện đã tiệm cận vùng giá thấp nhất 4 năm. Kết thúc phiên giao dịch ngày 15/10, thị giá cổ phiếu AGG chỉ ở mức 15.350 đồng/cổ phiếu.

Diễn biến cổ phiếu AGG trong 3 tháng qua. (Nguồn: Fireant)

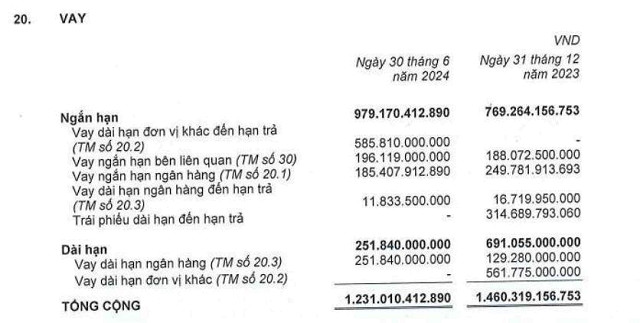

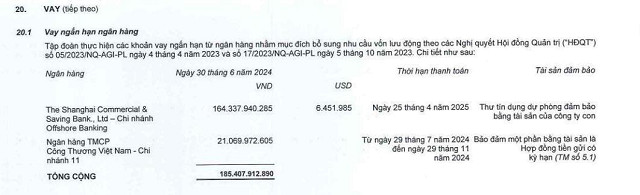

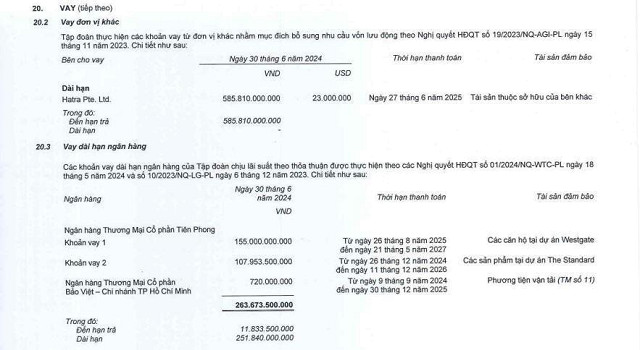

Theo báo cáo tài chính hợp nhất soát xét 6 tháng đầu năm 2024, tính đến 30/6/2024, tổng tài sản của Bất động sản An Gia đạt 8.197 tỷ đồng, giảm gần 1.100 tỷ so với đầu năm. Về phía nguồn vốn, Công ty có khoản nợ vay ngắn hạn 979 tỷ đồng và nợ vay dài hạn 252 tỷ đồng. Trong đó, khoản vay dài hạn đơn vị khác đến hạn trả là 586 tỷ đồng, vay ngắn hạn bên liên quan 196 tỷ đồng, vay ngắn hạn ngân hàng và vay dài hạn ngân hàng đến hạn trả gần 200 tỷ đồng. Trong 6 tháng đầu năm 2024, chi phí lãi vay tại An Gia tăng 8% so với cùng kỳ, lên hơn 64 tỷ đồng.

Trước tình hình nợ vay sắp đến hẹn trả, An Gia gọi vốn từ cổ đông hiện hữu là phương án khả thi nhất. Những động thái gọi vốn gần đây phần nào cho thấy doanh nghiệp đang chịu sức ép khá lớn về dòng tiền.

Nợ vay tại Bất động sản An Gia (Nguồn: Báo cáo tài chính hợp nhất soát xét 6 tháng đầu năm 2024)

Kế hoạch kinh doanh năm nay tại An Gia được đề ra dựa trên việc bàn giao và ghi nhận dự án West Gate (Bình Chánh) và The Standard (Bình Dương). Ngoài ra, dự án trọng điểm của An Gia hiện nay là The Gió Riverside, dự án có quy mô khoảng 2,9 ha và 3.000 căn hộ. An Gia vừa khởi công dự án vào tháng 6 vừa qua và dự kiến bán hàng trong quý IV/2024.

Huy Tùng - Hoàng Trang