87% quỹ cổ phiếu ghi nhận hiệu suất vượt trội hơn VN-Index trong tháng 9/2024

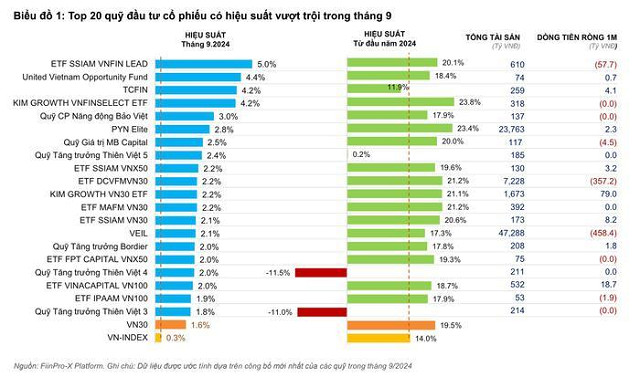

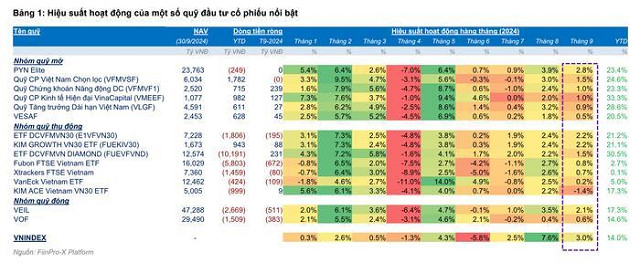

FiinGroup vừa công bố báo cáo hoạt động của các quỹ đầu tư tại Việt Nam. Theo thống kê từ báo cáo, trong tháng 9/2024, có 55/61 quỹ cổ phiếu, tương đương 87% quỹ ghi nhận hiệu suất vượt VN-Index.

Dẫn đầu là các quỹ ETF như SSIAM VNFINLEAD (+5%) và KIM GROWTH VN30 ETF (+4,2%) nhờ danh mục cổ phiếu thuộc ngành ngân hàng và chứng khoán; cùng với đó là United Vietnam Opportunity Fund (+4,4%); TCFIN và KIM GROWTH VNFINSELECT ETF (+4,2%).

Các quỹ còn lại đều ghi nhận mức tăng trưởng từ 2 - 3% gồm: Quỹ cổ phiếu Năng động Bảo Việt (+3%); Pyn Elite (+2,8%); Quỹ Giá trị MB Capital (+2,5%); Quỹ Tăng trưởng Thiên Việt 5 (+2,4%); ETF SSIAM VNX50, ETF DCVFMVN30, KIM GROWTH VN30 ETF và ETF MAFM VN30 (+2,2%); ETF SSIAM VN30 và VEIL (+2,1%); Quỹ Tăng trưởng Bordier và ETF FPT CAPITAL VNX50, Quỹ Tăng trưởng Thiên Việt 4 và ETF VINACAPITAL VN100 (+2%).

Tuy nhiên, hiệu suất trong tháng 9/2024 của hầu hết các quỹ ở mức thấp hơn so với tháng 8 giữa bối cảnh thị trường chung kém thuận lợi với thanh khoản giảm tháng thứ 3 liên tiếp về mức thấp nhất trong gần 1 năm; cá nhân đẩy mạnh bán ròng và không có ngành dẫn dắt.

Xét từ đầu năm 2024, có 38/61 quỹ đầu tư cổ phiếu được thống kê trên hệ thống FiinPro-X đạt mức tăng trưởng vượt xa chỉ số VN-Index là 14%. Trong đó nổi bật là Quỹ Cổ phiếu Kinh tế Hiện đại VinaCapital (+33,3%), Quỹ ETF DCVFMVN Diamond (+30,5%), và Quỹ Tăng trưởng Dài hạn Việt Nam (+28,6%). Điểm chung của 3 quỹ này là đều có FPT và ACB trong top danh mục nắm giữ.

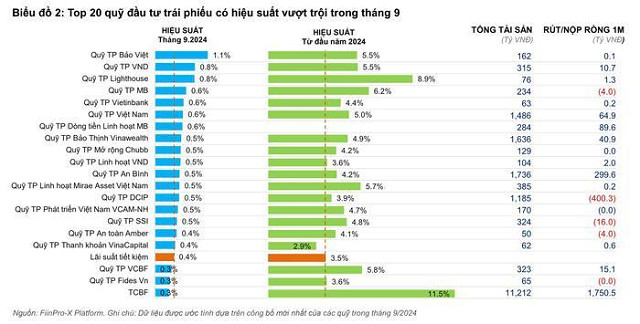

Tương tự các quỹ cổ phiếu, các quỹ trái phiếu cũng có hiệu suất khả quan trong tháng 9/2024 với 17/23 quỹ đạt hiệu suất tốt hơn so với lãi suất gửi tiết kiệm. Dẫn đầu là Quỹ đầu tư Trái phiếu Bảo Việt (BVBF) với mức tăng 1,1% - mức hiệu suất theo tháng tốt nhất của quỹ từ đầu năm 2024. Danh mục nắm giữ của quỹ BVBF bao gồm trái phiếu của VietinBank (CTG) và Argibank.

Ngược lại, quỹ Đầu tư Trái phiếu Techcom (TCBF) có hiệu suất kém xa (0,3%) khi nắm giữ chủ yếu là TPDN của nhóm Masan, Vingroup và Novaland.

Tính chung 9 tháng đầu năm 2024, có 20/23 quỹ trái phiếu có mức sinh lợi cao hơn 3,5%. Trong đó, Quỹ Đầu tư Trái phiếu TCBF có hiệu suất cao nhất (11,5%), bỏ xa quỹ đứng thứ 2 là Quỹ Trái phiếu Lighthouse (LHBF) với hiệu suất đạt 8,9%.

TCBF cũng là 1 trong 6 quỹ trái phiếu ghi nhận dòng tiền vào ròng 8 tháng liên tiếp (tính từ tháng 2/2024), lũy kế đạt 8.700 tỷ đồng, và danh mục của TCBF chủ yếu là trái phiếu doanh nghiệp (chiếm 51,3%), tiền gửi và chứng chỉ tiền gửi (chiếm 42,4%).

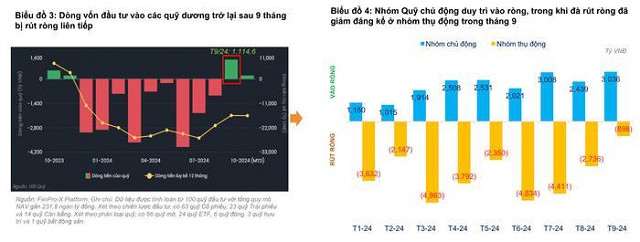

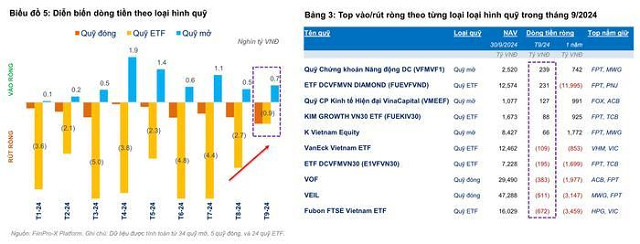

Về diễn biến dòng tiền, dòng vốn vào thị trường chứng khoán Việt Nam thông qua các quỹ đầu tư ở trạng thái dương trong tháng 9/2024, với giá trị vào ròng đạt hơn 1.100 tỷ đồng sau khi bị rút ròng 9 tháng liên tiếp trước đó (lũy kế hơn 18.000 tỷ đồng). Xét theo loại hình quỹ, dòng vốn duy trì đổ vào nhóm chủ động và giảm rút ròng ở nhóm thụ động.

Sự phân hóa về dòng vốn theo loại hình quỹ diễn ra rõ nét trong tháng 9: dòng vốn duy trì xu hướng vào ròng ở nhóm quỹ mở (+655 tỷ đồng), trong khi rút ròng khỏi các quỹ ETF (-846 tỷ đồng) và quỹ đóng (-839 tỷ đồng).

Đối với quỹ mở, dòng vốn phân bổ chủ yếu vào Quỹ Chứng khoán Năng động DC (VFMVF1) với 239 tỷ đồng, gấp 5,62 lần so với tháng trước. Ngược lại, lực rút ròng ở quỹ ETF chủ yếu đến từ quỹ Fubon FTSE Vietnam (-672 tỷ đồng); và ở quỹ đóng, lực rút ròng lớn nhất đến từ quỹ VEIL (-511 tỷ đồng).

Lũy kế trong 12 tháng, nhóm quỹ mở ghi nhận vào ròng hơn 6.700 tỷ đồng, trong khi dòng vốn rút ra ở nhóm quỹ đóng và ETF lần lượt là 4.800 tỷ đồng và 29.900 tỷ đồng.

Về phân bổ tài sản, theo thống kê của FiinTrade, 10/18 quỹ mở đầu tư cổ phiếu hạ tỷ trọng tiền mặt trong tháng 9/2024, chủ yếu có quy mô dưới 1 ngàn tỷ đồng. Ngược lại, nhóm có quy mô lớn hơn gia tăng nắm giữ tiền.

Nhận định về dòng tiền đầu tư vào quỹ chủ động tại Việt Nam, SSI Research cho rằng, các quỹ chủ động vẫn duy trì trạng thái bán ròng trong tháng 9/2024, nhưng với tốc độ hạ nhiệt hơn nhiều so với tháng 8.

Đáng chú ý, dòng tiền từ các quỹ chủ động chỉ đầu tư vào Việt Nam đã bắt đầu quay trở lại trong tuần cuối tháng 9 với xu hướng mạnh mẽ từ nhóm quỹ Thái Lan. Tính tổng chung, các quỹ chủ động chỉ đầu tư vào Việt Nam đã rút ròng khoảng 320 tỷ đồng trong tháng 9 (thấp hơn so với mức 600 tỷ đồng trong tháng 8).

Xu hướng tích cực trên cũng tương đồng với trạng thái mua/bán ròng của khối ngoại trên thị trường, khi khối ngoại mua ròng khoảng 1.000 tỷ đồng trên kênh khớp lệnh trên sàn HOSE.

Theo SSI Research, thông thường dòng tiền của quỹ đầu tư vào thị trường cổ phiếu Việt Nam sẽ có độ trễ so với các nước khác trong khu vực và với xu hướng vào ròng ở Malaysia và Indonesia, SSI Research kỳ vọng các quỹ chủ động sẽ tiếp tục xu hướng phân bổ tỷ trọng vào Việt Nam trong thời gian tới.

Điểm sáng trong tháng 9 là Bộ Tài chính đã chính thức ban hành Thông tư sửa đổi 4 thông tư liên quan đến nhà đầu tư tổ chức nước ngoài có thể giao dịch mua cổ phiếu không yêu cầu có đủ tiền và lộ trình công bố thông tin bằng tiếng Anh. Đây sẽ là cơ sở để FTSE Russell đánh giá tích cực trong kỳ công bố vào đầu tháng 10.

“Sản phẩm này cũng giúp các Quỹ đầu tư nước ngoài có thể chủ động dòng tiền và từ đó cải thiện thanh khoản giao dịch”, SSI Research nhận định.

Gia Huy