Quản lí thanh khoản (Liquidity Management) là gì?

Mục Lục

Quản lí thanh khoản (Liquidity Management)

Quản lí thanh khoản - danh từ, trong tiếng Anh được dùng bởi cụm từ Liquidity Management.

Tính thanh khoản của ngân hàng thương mại được xem như khả năng tức thời để đáp ứng nhu cầu rút tiền gửi và giải ngân các khoản tín dụng đã cam kết.

Quản lí thanh khoản trong hoạt động của ngân hàng là việc ngân hàng có thể đáp ứng tức thời trong các trường hợp như dòng tiền chảy ra phát sinh do những người gửi tiền rút tiền mặt hoặc kì phát séc trả cho một ngân hàng khác từ tài khoản tiền thanh toán (hoặc tiết kiệm không kì hạn). (Theo Giáo trình Ngân hàng Thương mại, NXB Thống kê)

Phân tích quản lí thanh khoản

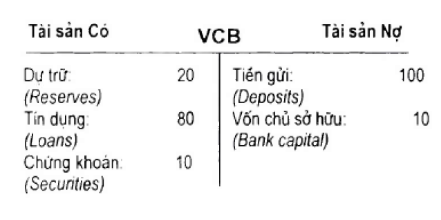

Trong ví dụ giải thích sau đây, chúng ta giả thiết rằng tỉ lệ dự trữ bắt buộc là 10% cho cả loại tiền gửi không kì hạn và loại tiền gửi có kì hạn, và ngân hàng dư dật dự trữ cần thiết.

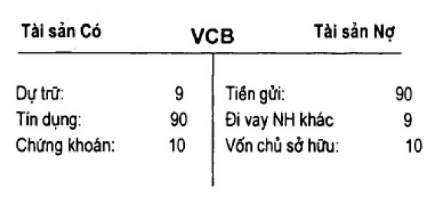

Giả sử bảng cân đối của VCB bắt đầu là:

Hình minh họa

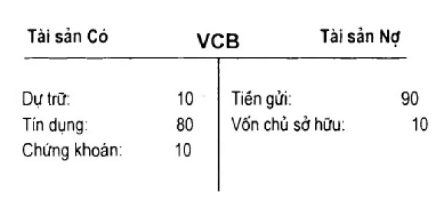

Ngân hàng phải duy trì dự trữ bắt buộc là 10% từ 100 triệu tiền gửi là 10 triệu, trong khi đó dự trữ của ngân hàng lại là 20 triệu, do đó, dự trữ vượt mức là 10 triệu. Nếu có luồng tiền gửi rút ra là 10 triệu, thì bảng cân đối của VCB sẽ là:

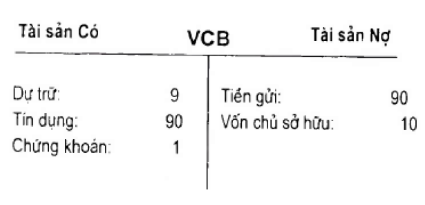

Hình minh họa

Như vậy, ngân hàng đã giảm đồng thời 10 triệu tiền gửi và 10 triệu dự trữ, nhưng dự trữ bắt buộc từ số tiền gửi còn lại 90 triệu là 9 triệu (10%), do đó, ngân hàng vẫn còn dự trữ vượt mức là 1 triệu.

Tóm lại, nếu ngân hàng duy trì dự trữ dư dật, thì một dòng tiền gửi rút ra không nhất thiết phải làm thay đổi các hạng mục khác của bảng cân đối.

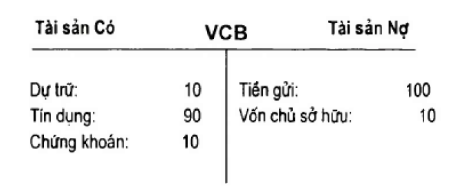

Vấn đề sẽ hoàn toàn khác, nếu ngân hàng duy trì dự trữ không thật dư dật. Giả sử, thay vì duy trì 10 triệu dự trữ vượt mức, VCB đã dùng nó để cho vay, nghĩa là VCB không có một đồng nào là dự trữ vượt mức, bảng cân đối ban đầu của VCB sẽ là:

Hình minh họa

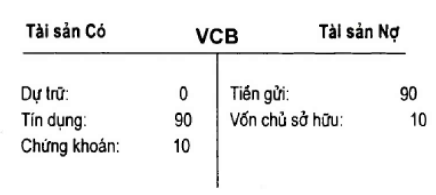

Khi có 10 triệu tiền gửi được rút ra, bảng cân đối bây giờ sẽ là:

Hình minh họa

Sau khi 10 triệu tiền gửi được rút ra, ngân hàng đã gặp phải vấn đề: Dự trữ bắt buộc bây giờ bằng 0, trong khi đáng lí ngân hàng phải duy trì là 9 triệu. Để giải quyết vấn đề thiếu hụt dự trữ bắt buộc, nhà quản lí ngân hàng có những sự lựa chọn cơ bản sau đây.

Đi vay các ngân hàng khác bổ sung dự trữ bắt buộc

Bảng cân đối của ngân hàng sau khi đi vay bổ sung dự trữ là:

Hình minh họa

Giải pháp này phải chịu phí tổn, đó là lãi suất đi vay liên ngân hàng.

Bán một phần chứng khoán đang nắm giữ và gửi số tiền thu được vào Ngân hàng Trung ương làm dự trữ bắt buộc

Bảng cân đối sẽ là:

Hình minh họa

Để bán được chứng khoán, ngân hàng phải chịu một vài chi phí như hoa hồng cho nhà môi giới và vài chi phí liên quan đến giao dịch.

Trái phiếu chính phủ được xem là nguồn dự trữ thứ hai có tính thanh khoản rất cao, do đó chi phí giao dịch để bán chúng là không lớn. Tuy nhiên, nếu mua bán các trái phiếu khác thì chi phí giao dịch có thể tương đối cao.

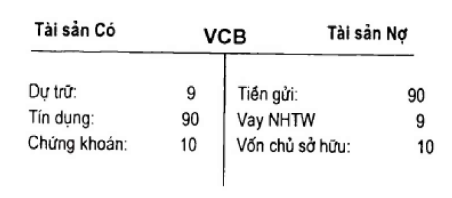

Đi vay Ngân hàng Trung ương

Ngân hàng có thể kí gửi chứng khoán và các hợp đồng tín dụng làm tài sản bảo đảm để được chiết khấu (ứng trước) tại Ngân hàng Trung ương. Bảng cân đối sẽ là:

Hình minh họa

Chi phí liên quan đến khoản tín dụng chiết khấu đó là lãi suất chiết khấu (discount rate) mà VCB phải trả cho Ngân hàng Trung ương.

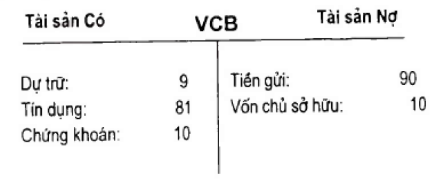

Giảm số dư tín dụng tương ứng là 9 triệu và gửi số tiền vào Ngân hàng Trung ương làm dự trữ bắt buộc

Bảng cân đối sẽ là:

Hình minh họa

Giải pháp giảm số dư tín dụng được xem là có chi phí lớn nhất. Nếu ngân hàng nắm giữ một danh mục tín dụng ngắn hạn đủ lớn, quay vòng thường xuyên, thì việc giảm số dư tín dụng để đáp ứng yêu cầu dự trữ bắt buộc là có thể thực hiện được, bằng cách không tiếp tục quay vòng tín dụng nữa, tức là thu hồi tín dụng (calling in loans).

Điều không may mắn cho ngân hàng là: Một mặt, hầu hết tín dụng ngân hàng là tín dụng thời hạn cố định; Mặt khác, khách hàng khi đã vay được vốn, thì họ tiến hành kinh doanh, hiếm khi họ hi sinh mục tiêu kinh doanh của mình để trả nợ trước hạn để đáp ứng nhu cầu thanh khoản của ngân hàng.

Như vậy, sự lựa chọn này tỏ ra khá tốn kém cho ngân hàng, và không phải lúc nào cũng khả thi. (Theo Giáo trình Ngân hàng Thương mại, NXB Thống kê)