Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng (Free-Float Methodology) là gì? Đặc điểm và tác động

Mục Lục

Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng

Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng trong tiếng Anh là Free-Float Methodology.

Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng là phương pháp tính toán các chỉ số cơ bản vốn hóa thị trường của công ty.

Vốn hóa thị trường tính theo phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng được tính bằng cách nhân giá của vốn chủ sở hữu với số lượng cổ phiếu có sẵn trên thị trường.

Thay vì sử dụng tất cả các cổ phiếu đang hoạt động và không hoạt động, như với phương pháp vốn hóa toàn thị trường, phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng sẽ loại trừ các cổ phiếu không tự do chuyển nhượng (Locked-in shares) được nắm giữ bởi người trong cuộc, người sáng lập hoặc bởi chính phủ.

Đặc điểm của Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng

Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng được coi là một cách tốt hơn để tính toán vốn hóa thị trường, bởi vì phương pháp này phản ánh chính xác hơn về diễn biến thị trường và cổ phiếu có sẵn để giao dịch.

Khi sử dụng phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng, vốn hóa thị trường thu được nhỏ hơn so với phương pháp vốn hóa toàn thị trường (Full market capitalization method).

Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng đã được hầu hết các chỉ số chính của thế giới áp dụng, được sử dụng rộng rãi bởi Standard and Poor's, MSCI và FTSE.

Tính toán Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng

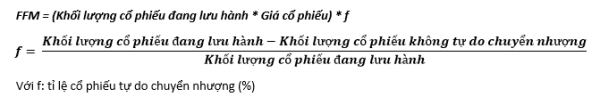

Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng (FFM) được tính như sau:

Tác động của Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng

Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng có xu hướng phản ánh hợp lí xu hướng thị trường, vì nó chỉ xem xét các cổ phiếu có sẵn để giao dịch và làm cho chỉ số có cơ sở hơn, làm giảm sự tập trung vào một vài công ty hàng đầu trong chỉ số.

Ngoài ra còn có mối quan hệ giữa độ tỉ lệ cổ phiếu tự do chuyển nhượng và sự biến động. Thông thường, tỉ lệ cổ phiếu tự do chuyển nhượng lớn hơn có nghĩa là mức độ biến động của cổ phiếu thấp hơn vì có nhiều nhà giao dịch mua và bán cổ phiếu hơn.

Điều đó cũng có nghĩa là nếu tỉ lệ cổ phiếu tự do chuyển nhượng nhỏ hơn thì sẽ có nhiều biến động hơn, vì có ít giao dịch thực hiện và chỉ có một lượng cổ phiếu hạn chế có sẵn để mua và bán.

Hầu hết các nhà đầu tư tổ chức thích các công ty giao dịch có tỉ lệ cổ phiếu tự do chuyển nhượng lớn hơn vì họ có thể mua hoặc bán một số lượng lớn cổ phiếu mà không ảnh hưởng lớn đến giá.

Ví dụ về Phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng

Giả sử rằng cổ phiếu ABC đang giao dịch ở mức $100 và có tổng cộng 125.000 cổ phiếu. Trong đó, 25.000 cổ phiếu không tự do chuyển nhượng, có nghĩa là chúng được nắm giữ bởi các nhà đầu tư tổ chức lớn hoặc người quản lí công ty.

Sau đó, vốn hóa thị trường của cổ phiếu ABC sử dụng phương pháp tỉ lệ cổ phiếu tự do chuyển nhượng được tính như sau:

Tỉ lệ cổ phiếu tự do chuyển nhượng: f = (125.000 - 25.000)/125.000 = 80%.

Vốn hóa thị trường theo FFM = ($100 * 125.000) * 80% = 10 triệu USD.

(Theo Investopedia)