Mô hình quĩ cho vay (Loanable Funds Framework) là gì?

Mục Lục

Mô hình quĩ cho vay (Loanable Funds Framework)

Mô hình quĩ cho vay - danh từ, trong tiếng Anh được dùng bởi cụm từ Loanable Funds Framework.

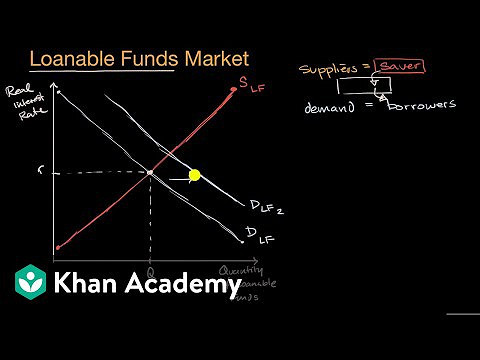

Mô hình quĩ cho vay (cung cầu vốn vay) thể hiện lãi suất là giá cả của quyền sử dụng vốn, do đó nó được xác định trên cơ sở quan hệ cung cầu quĩ cho vay trên thị trường. (Theo Giáo trình Tiền tệ Ngân hàng, NXB Thống kê)

Cầu quĩ cho vay (Loanable Funds Demand)

Cầu quĩ cho vay - danh từ, trong tiếng Anh được dùng bởi cụm từ Loanable Funds Demand.

Cầu quĩ cho vay là nhu cầu vay vốn để đầu tư sản xuất kinh doanh hoặc để tiêu dùng của các chủ thể khác nhau trong nền kinh tế.

Các bộ phận cấu thành của cầu quĩ cho vay

1. Nhu cầu vay vốn của các doanh nghiệp và hộ gia đình nhằm hình thành vốn đầu tư và trang trải các chi phí liên quan đến quá trình sản xuất kinh doanh và tiêu dùng.

Với các yếu tố khác không đổi (lạm phát và khả năng sinh lời dự tính), thì nhu cầu vốn của các doanh nghiệp và hộ gia đình biến động ngược chiều với sự biến động của lãi suất, tức lãi suất tăng thì cầu vốn giảm và ngược lại.

Vì lãi suất là yếu tố tạo nên chi phí trong sản xuất, kinh doanh và tiêu dùng, nên cầu vốn vay của doanh nghiệp và hộ gia đình rất nhạy cảm với sự biến động của lãi suất.

2. Nhu cầu vay tiền của khu vực chính phủ (chính phủ trung ương và địa phương) nhằm bù đắp thiếu hụt ngân sách.

Mục tiêu hoạt động của chính phủ là phi lợi nhuận và vì mọi người dân, nên nhu cầu vay vốn của chính phủ là độc lập với sự biến động của lãi suất. Nghĩa là, cho dù lãi suất tăng hay giảm cũng không tác động làm thay đổi nhu cầu vay tiền của chính phủ.

3. Nhu cầu vay tiền của các chủ thể nước ngoài bao gồm các doanh nghiệp, chính phủ và tổ chức tài chính trung gian nước ngoài, các tổ chức quốc tế.

Nhóm nhu cầu này nhạy cảm với lãi suất, nghĩa là nếu lãi suất tăng thì nhu cầu giảm và ngược lại.

Tóm lại, cả ba bộ phận trên tạo thành cầu quĩ cho vay đối với một nền kinh tế. Ngoại trừ nhu cầu vốn của chính phủ, các nhu cầu vốn còn lại là nhạy cảm và biến động ngược chiều với sự biến động của lãi suất.

Do đó, đường cầu biểu diễn mối quan hệ giữa lãi suất và cầu vốn là đường xuống dốc. Độ dốc càng nằm ngang phản ánh cầu vốn càng nhạy cảm với lãi suất. (Theo Giáo trình Tiền tệ Ngân hàng, NXB Thống kê)

Cung quĩ cho vay (Loanable Funds Supply)

Cung quĩ cho vay - danh từ, trong tiếng Anh được dùng bởi cụm từ Loanable Funds Supply.

Cung quĩ cho vay là lượng tiền có sẵn dùng để cho vay nhằm mục đích kiếm lời của các chủ thể khác nhau trong nền kinh tế.

Các bộ phận cấu thành của cung quĩ cho vay

1. Tiền tiết kiệm của cá nhân và hộ gia đình.

Đây là bộ phận tiết kiệm ròng, nên có vai trò quan trọng nhất trong các thành phần cung vốn. Với các nhân tố khác không đổi, tiền tiết kiệm rất nhạy cảm với lãi suất, nếu lãi suất tăng, tiền tiết kiệm tăng và ngược lại.

Ngoài lãi suất, tiết kiệm còn phụ thuộc vào tình trạng nền kinh tế, thu nhập, thói quen tiết kiệm và tiêu dùng của dân chúng.

2. Các quĩ tạm thời nhàn rỗi của doanh nghiệp dưới các hình thức: Quĩ khấu hao cơ bản, lợi nhuận chưa chia, các quĩ khác chưa sử dụng đến...

Tuy không thật nhạy cảm với lãi suất, nhưng nguồn vốn này biến động cùng chiều với lãi suất.

3. Thặng dư tạm thời của ngân sách nhà nước trung ương và địa phương.

Bộ phận này chỉ chiếm một phần nhỏ trong tổng cung vốn của nền kinh tế và không nhạy cảm với lãi suất.

4. Nguồn vốn của các chủ thể nước ngoài, gồm: chính phủ, doanh nghiệp và dân cư.

Sự biến động của nguồn vốn này cùng chiều với sự biến động của lãi suất.

Tóm lại, ngoại trừ thặng dư tạm thời của ngân sách nhà nước là không nhạy cảm với lãi suất, nhưng chỉ chiếm tỉ trọng rất nhỏ trong tổng cung vốn, nên tổng cung vốn nhạy cảm và biến động cùng chiều với sự biến động của lãi suất, nghĩa là cung vốn tăng khi lãi suất tăng và ngược lại.

Mô hình quĩ tiền vay (Nguồn: Khan Academy)

Đường cung biểu diễn mối quan hệ giữa lãi suất và lượng cung vốn là đường dốc đi lên, thể hiện mối quan hệ đồng biến giữa cung vốn với lãi suất. Độ dốc càng nằm ngang thể hiện cung vốn càng nhạy cảm với lãi suất. (Theo Giáo trình Tiền tệ Ngân hàng, NXB Thống kê)